相次ぐ行使価額修正条項付新株予約権(MSワラント)の発行と株価下落

最近、行使価額修正条項付新株予約権(Moving Strike ワラント=MSワラント)の発行の発表が相次いでいます。そして、発表と同時に株価が大幅安になっています。仮に本質価値を超えた株価下落であれば、投資チャンスになるのでしょうか?

事例1:日本管理センター(3276)11月15日発表(リンク)

事例2:プレミアグループ(7199)12月17日発表(リンク)

事例3:コムチュア(3844)12月18日発表(リンク)

MSワラントとは何か?

MSワラントは、資金調達の一種です。コムチュアの事例を考えてみました(リンク)。

ステップ1

野村証券に対して、コムチュアがMSワラントを発行します。

13000個 x 930円 = 1200万円がコムチュアに支払われます。

ステップ2

この新株予約権は、コムチュアが野村証券に対してMSワラントの行使を指示できるそうです(どこまで本当なのでしょうか?)。コムチュアとしては、できるだけ株価の高いときに行使したいところです。行使価額は、行使日前日終値 x 92%に設定されています。行使日前日終値に応じて行使価額が修正されることから、「行使価額修正条項付」と呼ばれています。

仮に3000円の終値の翌日に行使したとします。野村證券は、13000個 x 100株 x 3000円 x 92% = 約36億円をコムチュアに支払い、130万株を受け取ります。野村證券は株式を長期する意思はないので、すぐに売却します。仮に3000円で売却できたとして、39億円で売却でき、3億円が野村證券の利益となります。

ステップ3

ステップ2の場合、野村證券は3000円 x 92% = 2760円以上で売れなかった場合、損失を抱えてしまいます。時価総額400億円の企業の株式39億円分、約10%を保有する引き受けるわけですから、簡単に売り抜けられる量ではありません。

野村證券も手をこまねいている訳はなく、あらかじめコムチュア株を空売りすることで、大量引受に備えます。大量の空売り需要が出ることを市場も認識しているので、他の投資家も売り手に回り、株価は急落します。少なくとも、引受株数に相当する空売りが必要となります。コムチュアは12月19日の出来高は約85万株でした。野村證券は130万株を引き受けるので、12月19日の全ての売りが野村證券だったとしても、45万株足りません。実際には、野村證券の空売りは出来高の50%程度と仮定すると(42万株)、今日の2倍の売り圧力(88万株)が控えているとも考えられます。仮に短期的に株価が反発したとしても、空売り圧力があることが分かっている訳ですから、短期的には株価が上昇しずらい環境が発生します。

野村證券としては、空売りさえできていれば、行使価額 x 8%分は確実に儲かります。しかも、自分の売りで株価を下げることで、空売りからも利益を得られる可能性もあります。

野村證券の損益シナリオ

シナリオ1:空売り平均株価3000円、行使価格3000円 x 92%

利益 = 39億円 – 35.88億円 – 発行手数料0.12億円=3億円

シナリオ2:空売り平均株価3000円、行使価格2900円 x 92%

利益 = 39億円 – 34.68億円 – 発行手数料0.12億円 = 4.2億円

シナリオ3:空売り平均株価3000円、行使価格3100円 x 92%

利益 = 39億円 – 37.08億円 – 発行手数料0.12億円 = 1.8億円

野村証券としては、かなり有利な取引であることが分かります。

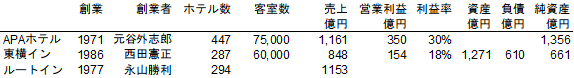

資金調達するとして、なぜ借入でなく、公募増資でなく、MSワラント?

引き受ける野村證券にとっては、非常に魅力的なMSワラントですが、無からお金は生まれません。反対側で損をしているのは、既存株主です。発行済株式が増えることで、一株利益が希薄化することはもちろん、野村證券の空売りによって(短期的には)株価も下落します。

空売りによる株価下落は一過性のものだと思いますが、それにしても、なぜ資金調達の方法としてMSワラントを選ぶのでしょうか?株式調達であれば、公募増資が王道です。調達金額に対する証券会社への手数料は2~4%(出典)だそうです。なぜ、8%という高額の手数料を支払ってまでMSワラントを発行したいのでしょうか?

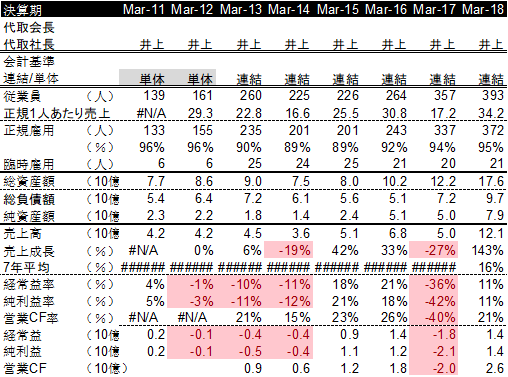

さらに、コムチュアのバランスシートはピカピカです。現預金47億円に対して借入金7億円。ネットキャッシュ40億円です(決算短信)。過去5年間の年平均年間営業キャッシュフローは約10億円に対して、IT企業なので設備投資も少なく潤沢なフリーキャッシュフローを生み出しています。今回の40億円の調達、余裕で借入できたと思うのです。その場合は、金利は高くても2%程度でしょう。

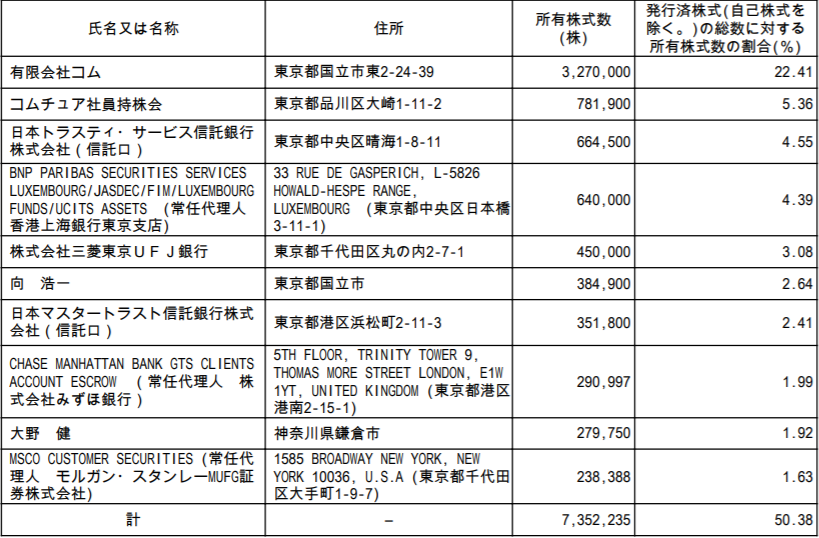

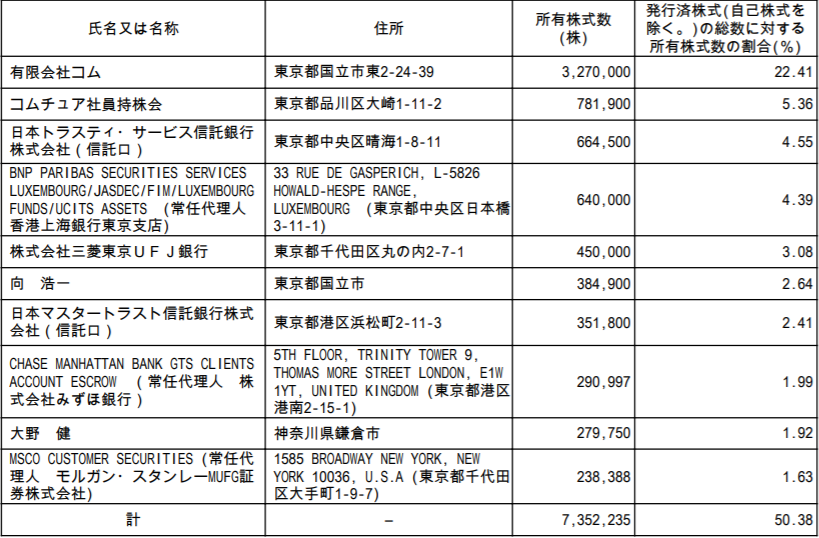

借入、公募増資というコストの安い選択肢があるにも関わらず、なぜコムチュアはMSワラントを選択したのでしょうか?サラリーマン社長であれば分かりますが、コムチュアの向さんは創業者として筆頭株主23%を保有しています。社長の大野さんも1.9%を保有しています。経営者と既存株主の利害は一致しているように見えます。

ここが、私にとって実に不可解な部分です。取締役に野村総研出身者が多いので、野村證券の意向が通りやすいのでしょうか?それとも、借入できないような、公募増資できないな事情があるのでしょうか?少なくとも今回の一件で、コムチュアは資本配分に大きな問題があることが明らかになりました。経営陣には、事業の競争優位性を高めることはもちろんですが、資本配分の勉強をして頂きたいものです。資本配分の巧拙は、企業価値を大きく変化させるということを理解して頂きたいです。まずは、最近のMSワラントブームが終わることを祈って。

もし私の理解が間違っていましたら、是非ともご指摘をよろしくお願いします!

Happy Investing!!