バフェット氏の株主への手紙

Bershire Hathaway社を率いる稀代の投資家ウォーレン・バフェット氏は、年に1回、株主に向けて手紙を書きます。毎年12月で終わる会計年度を振り返る内容で、2月下旬に発表されます。Berkshire Hathaway社のホームページで、1977年から2016年まで40年分が公開されています。毎年20ページ以上に渡って世界最高の投資家の考えに触れることができるため、投資家にとっては必読書だと思っています。

原文は英語ですが、和訳されている方のサイトを発見しました。betseldom様、ありがとうございます。

2016年の手紙が発行されました

待ちに待った2016年の手紙が、2月下旬に発行されました。心に残った点を紹介させて頂きます。

① 自分が掲げた目標と達成度を開示する姿勢

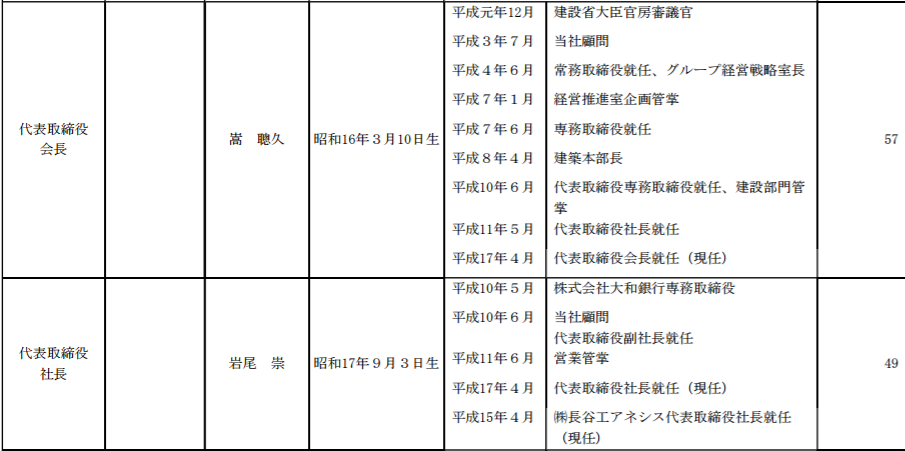

手紙の冒頭には毎年、Berkshire Hathaway社のBPS成長率、株価リターンと、インデックス(配当込S&P500)リターン比較がのっています。バフェット氏は、経営者の仕事は「長期的に企業価値を上げることであり、それは結果として株価に反映される」と明言しています。さらに自分への評価基準として、「配当込S&P500を上回るリターンを目指す」ことも明言しています。

手紙の冒頭で、バフェット氏は自ら掲げた目標に対する達成度合いを、誰もが理解できる形で明示しています。本当に潔く、フェアで、カッコいいと思います。

② 複利効果のすさまじさ

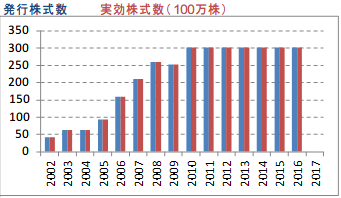

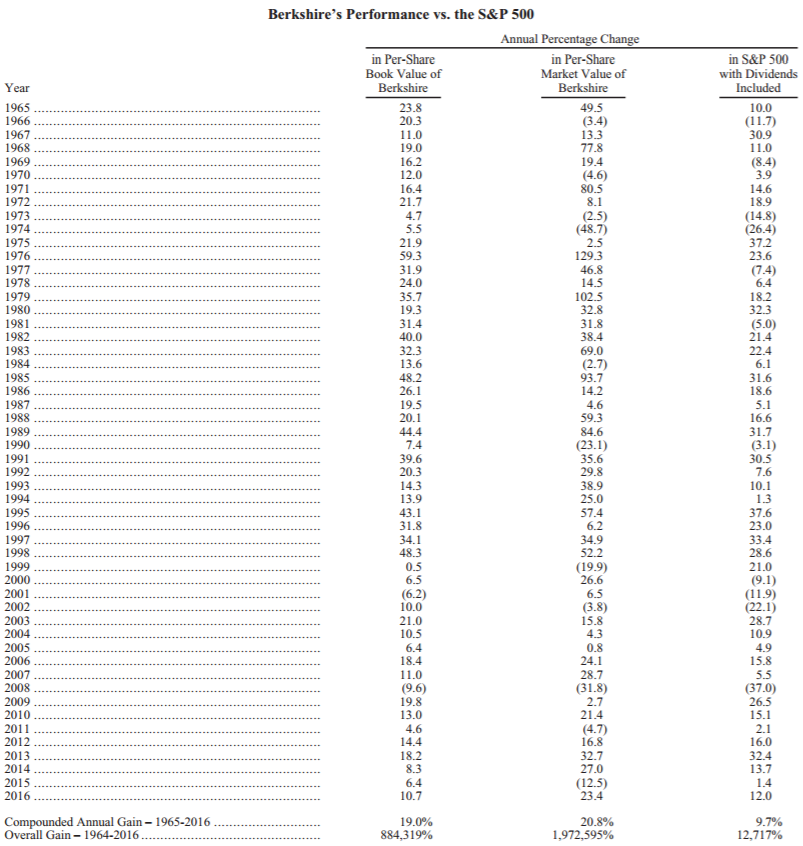

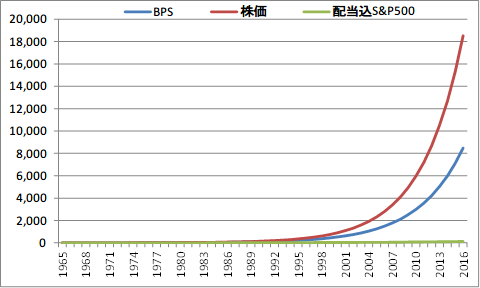

上記の表で、過去52年にでBerkshire Hathaway社のBPSは年率19.0%、株価は年率20.8%で増えたのに対して、配当込S&P500は年率9.7%で増えました。19.0%、20.8%、9.7%と並べると、19.0%と20.8%など大差ないように感じてしまうかもしれません。

しかし、52年の複利グラフにしてみると、その差は一目瞭然です。1965年頭に$1投資したとすると、2016年末にBPSは$8843に、株価は$19725に、S&Pは$127にそれぞれ増えています。S&Pにインデックス投資しているだけでも100倍以上に増えて嬉しいね、という見方もできますが、Berkshire Hathaway株はその感になんと20000倍に増えています。1年で10%の違いが50年積もり積もると、とんでもない差が生まれるのです。

BPSと株価の違いに至っては年率2%以下です。それでも50年積もり積もると、倍以上の差がついてしまうのです。長期的な資産形成においては、たかが数%と思わずに手数料を節約する努力がいかに大切か、再認識させられます。

複利効果はとにかく時間がかかるので、人間が体感することは難しいのです。実際に計算してみると、目を疑うような結果が出ることが多いです。私も長い時間軸を持って、小さなリターンを積み上げて大きな複利効果を上げていきます。

② アクティブ投資は難しい

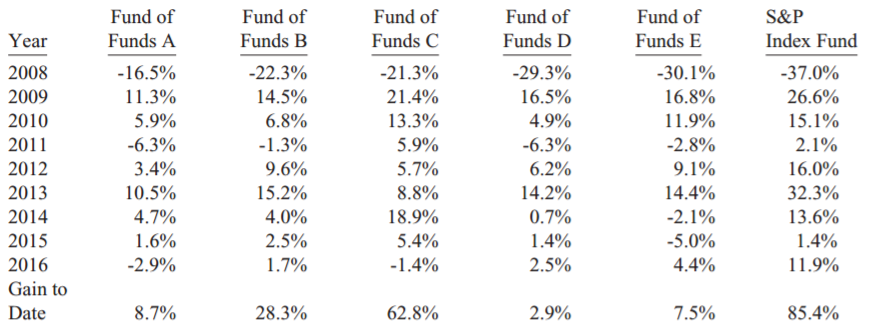

バフェット氏は2008年から10年間の賭けを行っています。ヘッジファンドと市場インデックス、10年間のリターンが高いのはどちらかという賭けです。バフェット氏はもちろん、インデックスに賭けています。Protege PartnersのTed Seidesさんが選んだヘッジファンド5社の平均リターンと競争しているのですが、9年たった2016年時点では、インデックスが年率7.1% vs 2.2%で圧勝しています。

年率7.1%で9年間運用すると、 $1.00 → $1.85

年率2.2%で9年間運用すると、 $1.00 → $1.22

2017年を残すのみですから、既に50%以上開いてしまった差をヘッジファンドが取り戻すことはほぼ不可能でしょう。

バフェット氏は多くのアクティブ・ファンドマネージャーが、手数料分の仕事をしていないと批判しています。市場の仕組み上、インデックス投資家は市場平均リターンを手にします。そして、アクティブ投資家全体ではやはり市場平均リターンになります。アクティブ投資家の誰かが市場リターンを上回っているという事は、誰かが市場リターンを下回っているのです。

私は、個人投資家として個別株式に投資しています。市場平均リターンを上回ることができると思っていますし、過去3年間は結果も伴ってきました。しかし、果たして本当に自分に競争優位性があるのでしょうか?この点については、冷静に見極める必要がありそうです。

Happy Investing!!