投資の勝ち方は、一つではありません。どんな投資対象にも勝てる人と勝てない人がいますし、投資手法もさまざまです。継続的に勝てる人の共通点は、論理的な裏付けのある明確な投資戦略の有無だと思います。

私の投資戦略を紹介させて頂きます。

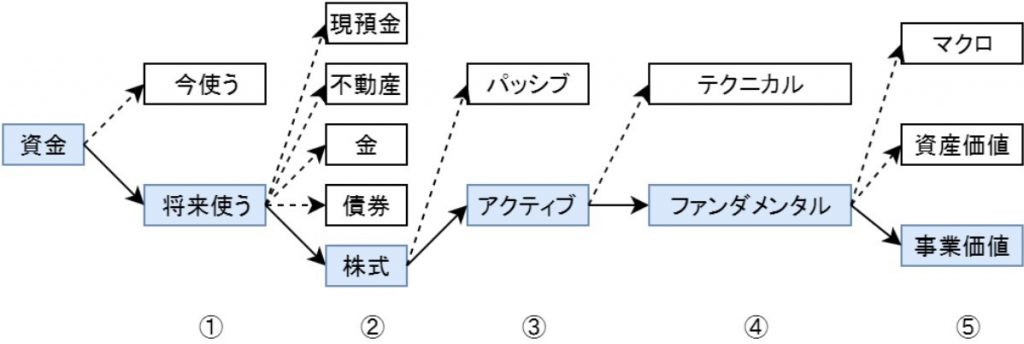

① 今か、将来か

まず資金を今使うか、将来使うかという選択肢があります。私は、資金を投資して将来使えるお金を増やすという考え方が好きですし、安心します。具体的に100の資金があったとき、いくら将来に回すのか、あらかじめ決めておくことをお奨めします。

元東京帝国大学農学部教授の本多静六氏は著書『私の財産告白』 の中で、月給の1/4を強制的に貯蓄する方法を紹介しています。貯金と投資によって、40代で現在価値にして100億円以上の資産を作った方です。簡便かつ効果的な方法なので、参考にする価値があると思います。

② 投資対象

資金を将来に残す形として、現預金、債券、株式などの選択肢があります。株式投資を中心に6兆円の資産を築き上げたウォーレン・バフェット氏は、会長を務めるBerkshire Hathaway社の2011年次報告書の17ページ目から投資対象についての考え方を述べています。バフェット氏によれば、投資対象は次の3つに分類できます。

(1)決まった利払いを約束する投資対象(預金や債券)

値動きが少ないため一般的にはリスクが低いと思われているが、実は一番危険です。その理由は、インフレによる貨幣価値下落に対して無防備だからです。たとえば、1965年から2011年まで米ドルの価値は86%も下落しました。1965年当時に1ドルで買えたものが、2011年に7ドルもするということです。購買力を維持するためだけで、税引き後で年率4.3%のリターンが必要だったのです。同時期に米国短期債に投資した場合の税前リターンは年率5.7%。税率25%と仮定すると、税後リターンは年率4.3%となり、インフレ調整後のリターンは0%になってしまいます。

(2)何も生み出さない投資対象(金や商品先物)

1オンスの金は、いつまでたっても1オンスの金でしかありません。収益も利子も生みません。金を買うのは購入価格以上で他人が買ってくれると思うからであって、それは市場参加者の不安の上昇に対する賭けに等しいものです。

(3)収益を生み出す投資対象(株式や不動産)

バフェット氏のお奨め。値動きがあるので一般的にはリスクが高いと思われているが、実は一番安全です。理想的な投資対象は、インフレ時にも購買力を保つことができて新規設備投資がかからないものです。

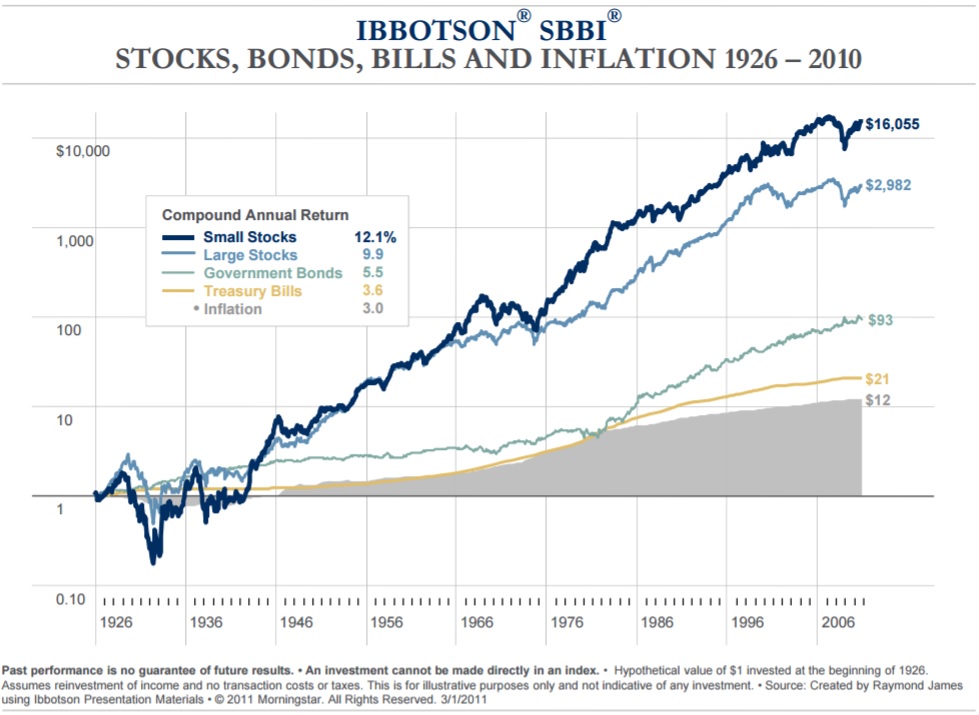

下のグラフは、Raymond James社の資料から抜粋した、アメリカ市場での投資対象別長期リターンです。1926年から2010年までの年率リターンは、小型株が12.1%、大型株が9.9%、長期国債が5.5%、短期国債が3.6%、インフレが3.0%でした。過去84年を見る限り、長期投資における株式の優位性は明らかです。

30代の私には、30年以上の投資期間があります。世の中の不安が高まると(1)や(2)の資産が値上がりする時期はありますが、長期的にみれば(3)の資産の優位性は明らかです。

収益を生み出す投資対象のうち、私は2つの理由から株式を選択しています。(1)自営業の立場では不動産投資の魅力を高める借入によるレバレッジを使えないから。(2)たまたま株式で運用キャリアを始めたため、投資対象のなかでは一番経験が長い。できるだけ自分の競争優位性を感じる領域で勝負したいから。

③~⑤ バリュー投資

バリュー投資とは何か?

バリュー投資は、Benjamin GrahamとDavid Doddが1928年に米国コロンビア大学で教え始めた投資戦略です。バリュー投資の真髄は、投資対象の価値と、その価格の差で稼ぐという事に尽きます。言い換えれば、50円で売られている100円玉を探すのです。社会的には褒められた行動ではないのかもしれませんが、実践できれば大儲けできそうです。

そんな美味しい話は有り得ないと思うかもしれません。主流派経済学の効率市場仮説は、市場価格にはすべての情報が織り込まれているので、価格は常に正しい価値を表していると教えます。効率市場仮説の世界では、誰も日経平均やTOPIXの市場インデックスには勝てません。

一方のバリュー投資は、市場は概ね効率的で市場価格はだいたい正しいが、時として大きく間違えるという考え方です。50円で売られている100円玉がそこらじゅうに転がっていることはありませんが、よくよく探せば見つかると思っているのがバリュー投資家で、絶対に見つからないと思っているのが効率市場仮説信者。そこには天と地ほどの違いがあります。

長期間市場平均を上回るリターンを記録した投資家の多くがバリュー投資を採用している。

最も著名なバリュー投資家であり、世界最高の投資家と名高いWarren Buffetが1984年に The Super Investors of Graham-and-Doddsville という記事を書きました。「長期に渡って市場平均を上回るリターンを記録した投資家の多くがバリュー投資を採用している」と指摘しています。統計的にもバリュー投資の投資戦略としての優位性が明らかなのに、バリュー投資を認めようとしない人たちがいる事は理解に苦しむ、とWarren Buffettは首を捻っています。

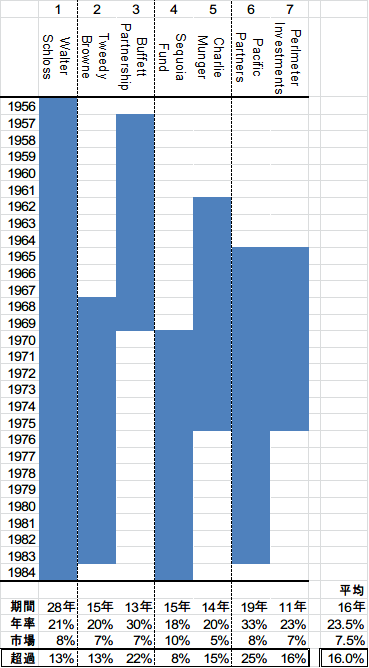

Buffettの記事に登場するバリュー投資家7人は、平均年率23.5%で16年複利運用。超過リターンは年率16%!

記事に出てくるバリュー投資家7人の運用実績は以下の通りです。青いセルが、運用期間です。

平均年率23.5%で16年複利運用したことになります。同時期の市場リターンが年率7.5%だったことを考えると、年に16%も超過リターンを生み出しています。

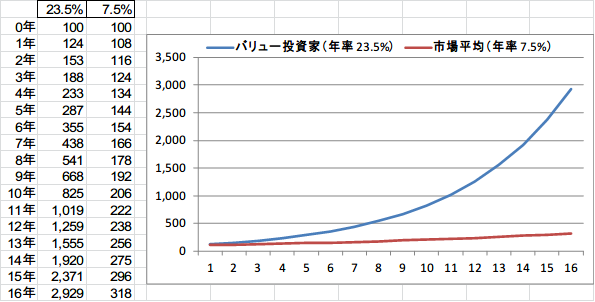

年率16%の複利効果を噛み締める

年率16%と聞くと、大した差ではないような気がするかもしれません。確かに、日常生活ではより大きな割引を目にすることがあります。セールであれば30%OFF、スーパーでは売れ残り惣菜が50%OFFは当たり前です。では、100円を16年間複利で年率23.5%と年率7.5%で運用するとどうなるでしょうか?

元手100万のバリュー投資に週末の1日を使っても、16年間で年収800万円の価値がある

バリュー投資家が100円を2900円に増やした一方、市場平均では300円にしかなりません。元手100万から始めると、2900万円と300万円と2600万円の差が出ます。16年で2600万円の差が付く(その後、差はさらに広がっていく)のであれば、2600万 / 16年 = 160万円。バリュー投資のために週末の1日を使ったとして、160万 x 5日/1日 = 週5日勤務の年収換算で800万になります。

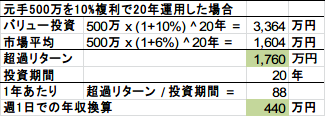

元手500万、年率10%(市場は6%)で20年複利運用した超過リターンは年収400万円以上

年率23.5%は著名バリュー投資家の残した数字であり、自分に当てはめるのは非現実的だと思った方もいると思います。そこで、複数のシナリオを比べてみました。投資期間を20年、市場平均リターンが6%(2016年11月現在のTOPIXの平均PERは17倍なので、逆数(=1/17)が期待リターン)と仮定します。

バリュー投資で年率10%を稼いだとするとリターンは3364万円となり、市場平均に投資した場合との差額は1760万円です。これを20年で割ると、1年あたりの超過リターンは年88万円。週1日を投資調査に使った場合の年収換算は440万円です。500万円を投資して年収換算で440万円を生み出せる仕事は、なかなかないと思います。

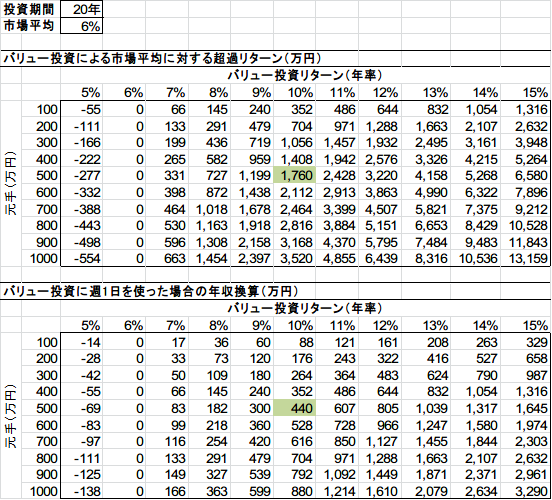

次の表は、様々な元手とバリュー投資リターンについて、超過リターンと、バリュー投資に週1日を使った場合の年収換算です。あなたは、どの升目を目指すしますか?

まとめ

私は長期的に高い利回りで複利効果を出し、経済的に豊かな人生を送りたいです。年数ごとに差が開いていく複利効果を理解しているので、30代の今から時間を使って努力する覚悟があります。

どの投資戦略でも成功者がいるのは確かですが、成功確率の高さではバリュー投資が群を抜いていると感じます。さらには、Benjamin Graham、Warren Buffett、Charlie Munger、Mohnish Pabrai、Guy Spierなど、ノウハウ提供をためらわない素晴らしい先達に恵まれています。

Happy Investing!!