四季報通読

3月15日(金)に四季報が発売されました。

早速、通読に取り組んでいます。

PER1000倍を超す、Kudan(4425)

AIやクラウドサービスなど、人気テーマ企業は、100倍を超すPERで取引されていることが散見されます。

PERが100倍ということは、現在の1年間の利益の100倍の価格で取引されている、ということです。

一般的な会社は、PER 10~20倍 で取引されていますから、PER100倍の会社は、利益が5~10倍に伸びることが株価に織り込まれていると考えます。

パラパラと四季報をめくっていて、目を疑いました。

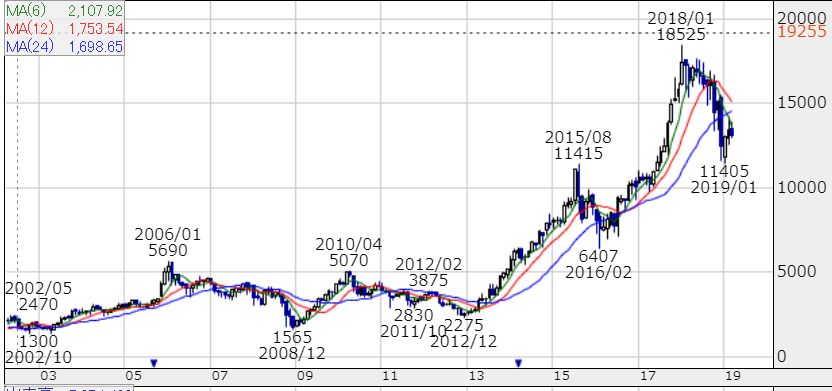

2019年3月期利益に対してPER1397倍、2020年3月期利益に対してPER1274倍!!!!

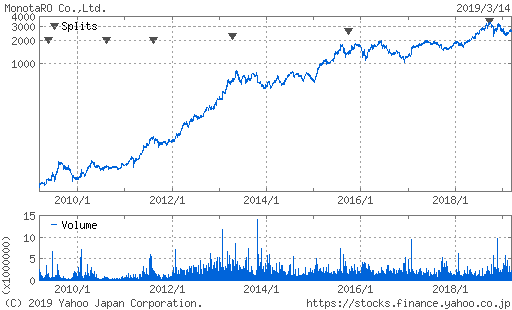

Kudan(4425)という会社で、人工知覚の研究開発をしているそうです。

(出典:ヤフーファイナンス)

PER1200倍という株価には、利益が50倍になることが織り込まれていると思います。

驚くべきことに、Kudanの従業員数は14人だけ。従業員一人あたりの時価総額は100億円です。

時価総額100億円と言えば、立派な上場企業です。

ここまで従業員あたりの時価総額が高いと、従業員の方が風を引かないか、怪我をしないか、色々と心配してしまいそうです。

所感

利益が出ている会社で、PER1000倍以上という事例を、初めて見た気がします。

(特殊要因で利益が極端に低く押さえられていて、例えば100万円の利益に対して時価総額100億なので、PER10000倍という例はあります。)

あまりに高いバリュエーションには、人工知能分野のバブルの匂いがします。

Kudan社の今後の経営実績が楽しみです。

Happy Investing!!