さまざまな投資戦略で成功した投資家がいる

世の中には、さまざまな投資戦略で成功した投資家がいます。日本の個人投資家では、160万を200億以上にしたBNFこと小手川隆さんのスイングトレード、65万を25億以上にした五月こと片山晃さんの適時開示情報投資などが有名です。世界に目を向ければ、George SorosやRay Dalioのグローバル・マクロ投資、Bill Ackmanのアクティビスト投資、Howard Marksのディストレスト投資、とリストはまだまだ続きます。

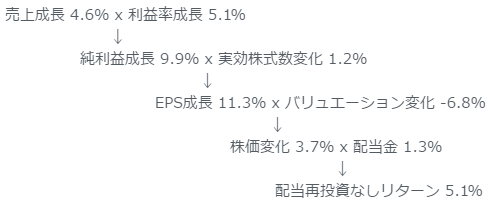

どんな投資戦略でも成功できる可能性があるのかもしれませんが、大切なのは期待リターン(=リターン x 成功確率) の高い投資戦略を採用することです。たとえ高いリターン実績のある投資戦略でも、それが少数の人に限定されていては、期待リターンとしては見劣りします。

多くの投資家が長期的に高いリターンを出してきた投資戦略という点から、バリュー投資をお薦めします。

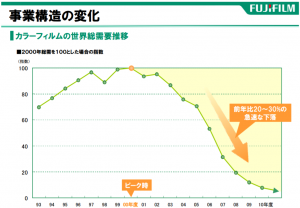

バリュー投資とは何か?

バリュー投資は、Benjamin GrahamとDavid Doddが1928年に米国コロンビア大学で教え始めた投資戦略です。バリュー投資の真髄は、投資対象の価値と、その価格の差で稼ぐ という事に尽きます。言い換えれば、50円で売られている100円玉を探す のです。社会的には褒められた行動ではないのかもしれませんが、実践できれば大儲けできそうです。

そんな美味しい話は有り得ないと思うかもしれません。主流派経済学の効率市場仮説は、市場価格にはすべての情報が織り込まれているので、価格は常に正しい価値を表していると教えます。効率市場仮説の世界では、誰も日経平均やTOPIXの市場インデックスには勝てません。

一方のバリュー投資は、市場は概ね効率的で市場価格はだいたい正しいが、時として大きく間違える という考え方です。50円で売られている100円玉がそこらじゅうに転がっていることはありませんが、よくよく探せば見つかると思っているのがバリュー投資家で、絶対に見つからないと思っているのが効率市場仮説信者。そこには天と地ほどの違いがあります。

長期間市場平均を上回るリターンを記録した投資家の多くがバリュー投資を採用している。あなたはどうする?

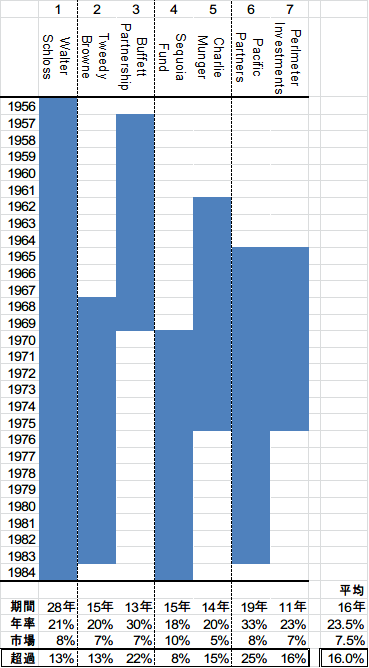

最も著名なバリュー投資家であり、世界最高の投資家と名高いWarren Buffetが1984年に The Super Investors of Graham-and-Doddsville という記事を書きました。「長期に渡って市場平均を上回るリターンを記録した投資家の多くがバリュー投資を採用している」 と指摘しています。統計的にもバリュー投資の投資戦略としての優位性が明らかなのに、バリュー投資を認めようとしない人たちがいる事は理解に苦しむ、とWarren Buffettは首を捻っています。

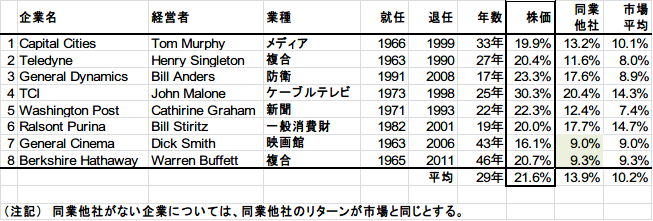

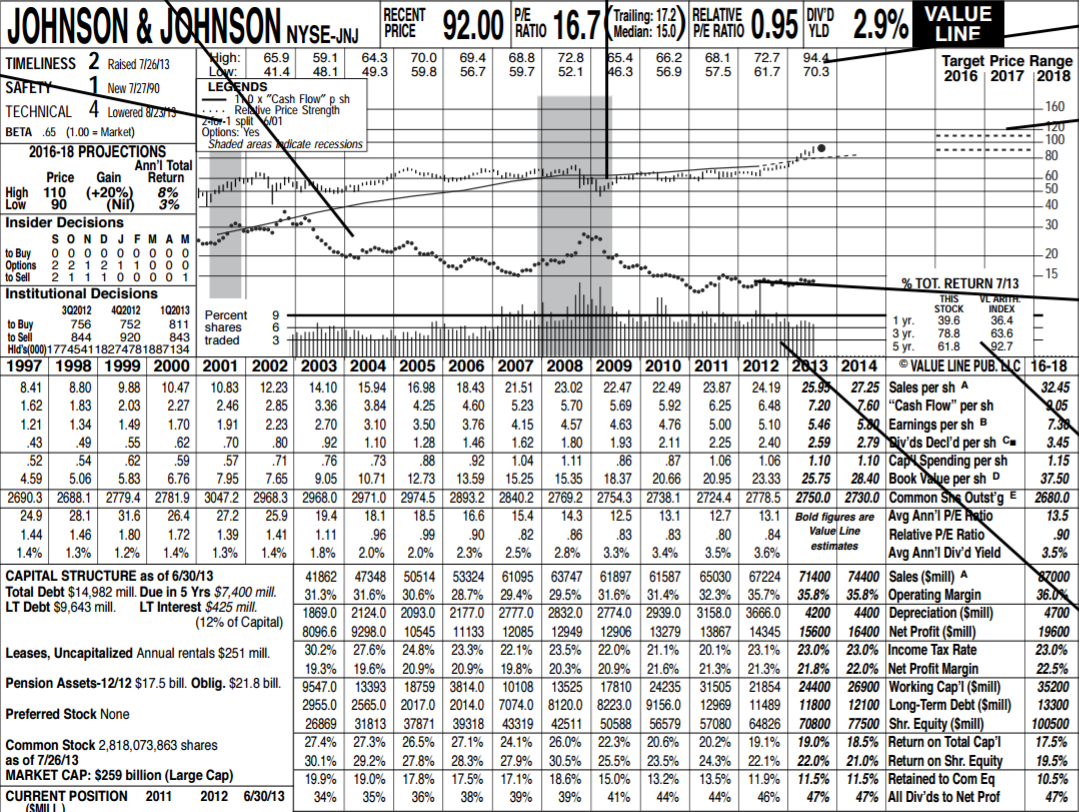

Buffettの記事に登場するバリュー投資家7人は、平均年率23.5%で16年複利運用。超過リターンは年率16%!

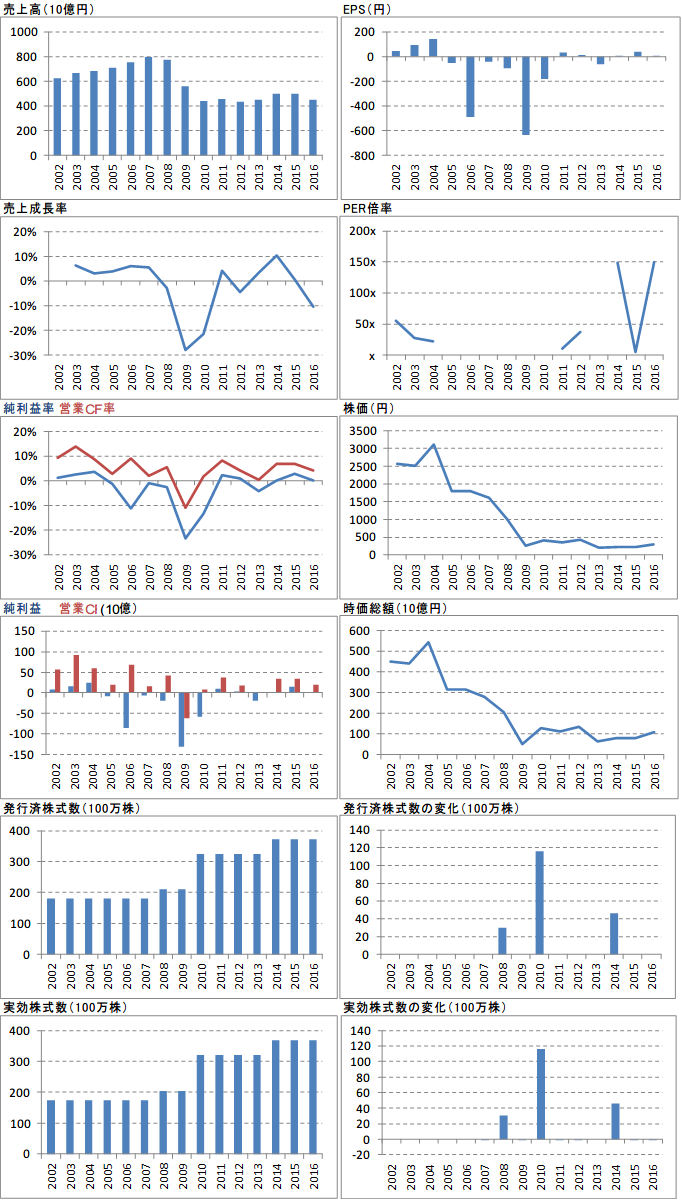

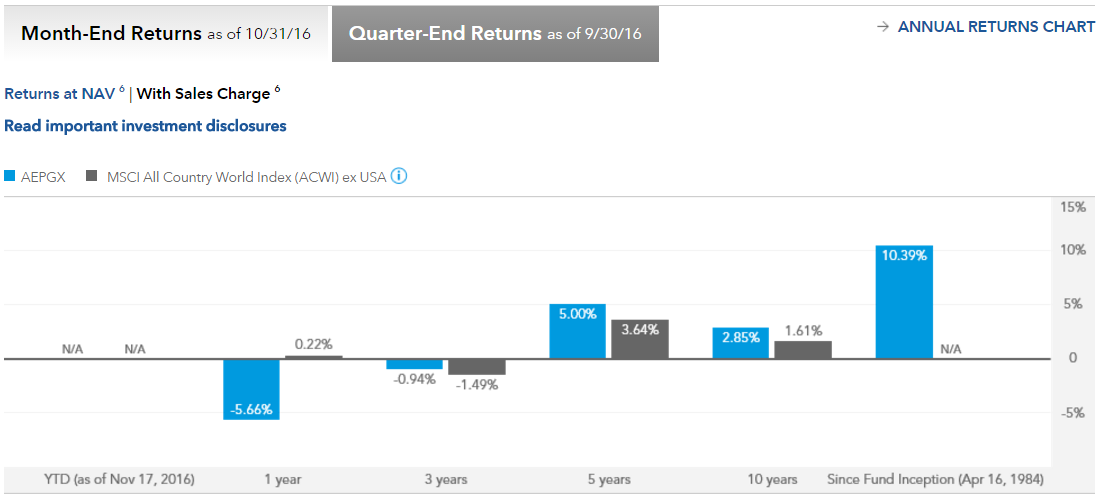

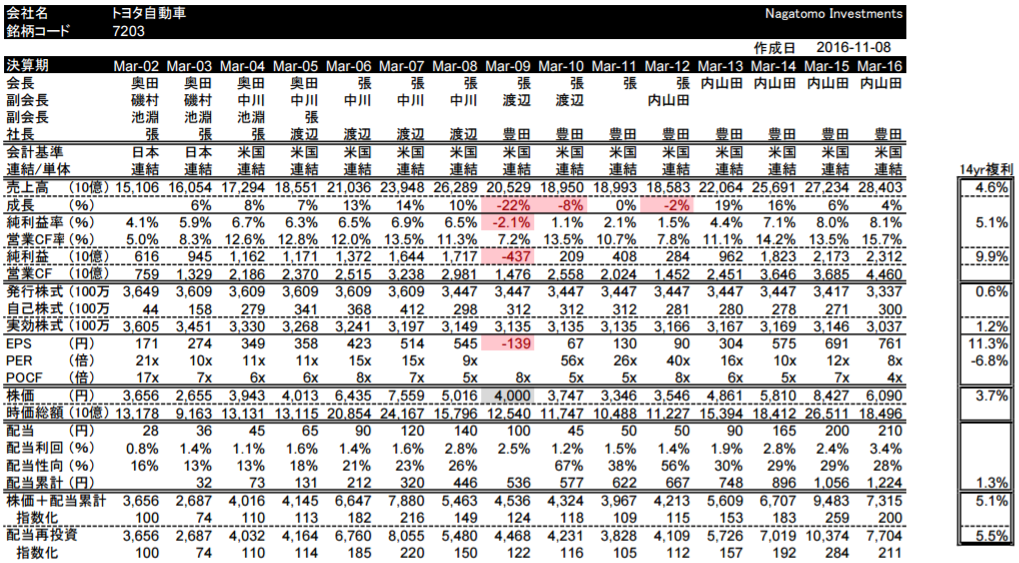

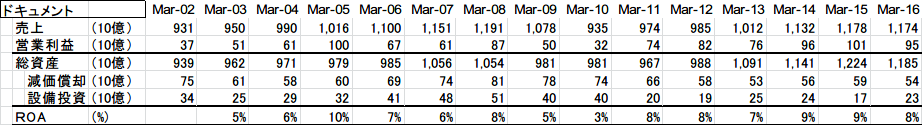

記事に出てくるバリュー投資家7人の運用実績は以下の通りです。青いセルが、運用期間です。

出典:The Superinvestors of Graham-and-Doddsville 平均年率23.5%で16年複利運用したことになります。同時期の市場リターンが年率7.5%だったことを考えると、年に16%も超過リターンを生み出しています。

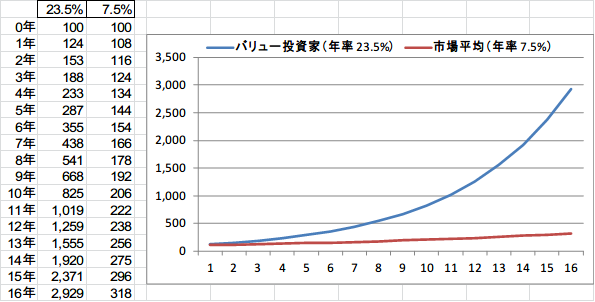

年率16%の複利効果を噛み締める

年率16%と聞くと、大した差ではないような気がするかもしれません。確かに、日常生活ではより大きな割引を目にすることがあります。セールであれば30%OFF、スーパーでは売れ残り惣菜が50%OFFは当たり前です。では、100円を16年間複利で年率23.5%と年率7.5%で運用するとどうなるでしょうか?

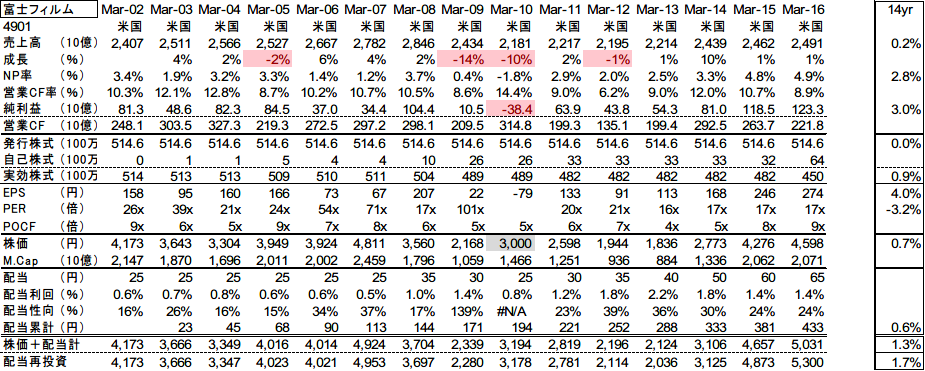

出典:Nagatomo Investments 元手100万のバリュー投資に週末の1日を使っても、16年間で年収800万円の価値がある

バリュー投資家が100円を2900円に増やした一方、市場平均では300円にしかなりません。元手100万から始めると、2900万円と300万円と2600万円の差が出ます。16年で2600万円の差が付く(その後、差はさらに広がっていく)のであれば、2600万 / 16年 = 160万円。バリュー投資のために週末の1日を使ったとして、160万 x 5日/1日 = 週5日勤務の年収換算で800万になります。

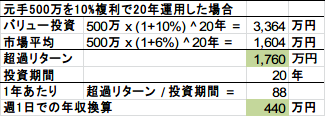

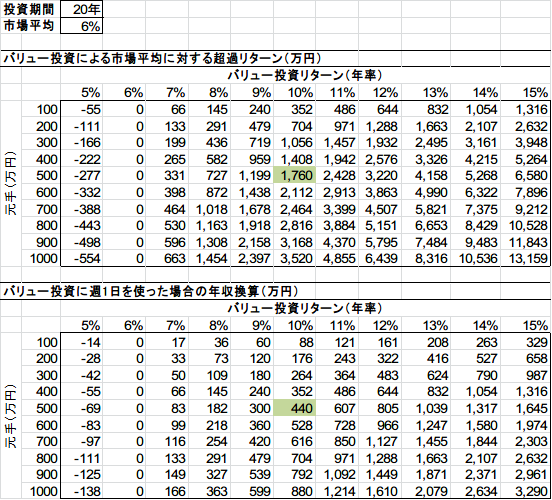

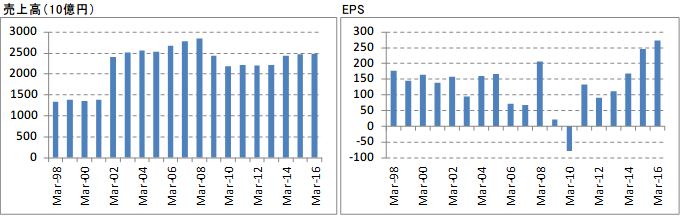

元手500万、年率10%(市場は6%)で20年複利運用した超過リターンは年収400万円以上

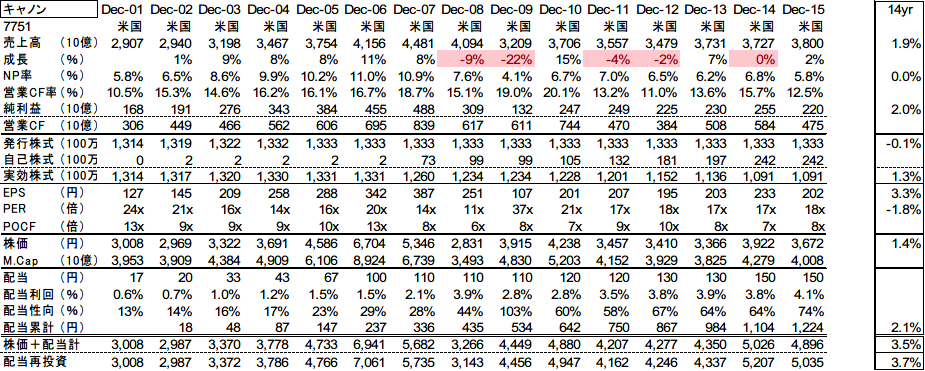

年率23.5%は著名バリュー投資家の残した数字であり、自分に当てはめるのは非現実的だと思った方もいると思います。そこで、複数のシナリオを比べてみました。投資期間を20年、市場平均リターンが6%(2016年11月現在のTOPIXの平均PERは17倍なので、逆数(=1/17)が期待リターン)と仮定します。

バリュー投資で年率10%を稼いだとするとリターンは3364万円となり、市場平均に投資した場合との差額は1760万円です。これを20年で割ると、1年あたりの超過リターンは年88万円。週1日を投資調査に使った場合の年収換算は440万円です。500万円を投資して年収換算で440万円を生み出せる仕事は、なかなかないと思います。

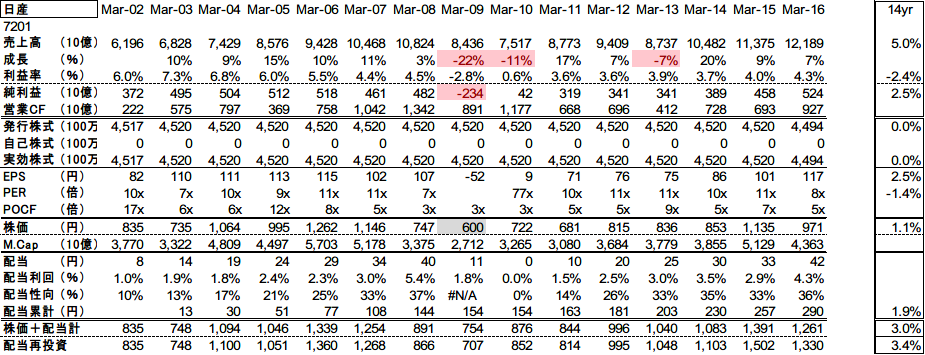

出典:Nagatomo Investments 次の表は、様々な元手とバリュー投資リターンについて、超過リターンと、バリュー投資に週1日を使った場合の年収換算です。あなたは、どの升目を目指すしますか?

出典:Nagatomo Investments まとめ

私は長期的に高い利回りで複利効果を出し、経済的に豊かな人生を送りたいです。年数ごとに差が開いていく複利効果 を理解しているので、30代の今から時間を使って努力する覚悟があります。

どの投資戦略でも成功者がいるのは確かですが、成功確率の高さではバリュー投資が群を抜いていると感じます。さらには、Benjamin Graham、Warren Buffett、Charlie Munger、Mohnish Pabrai、Guy Spierなど、ノウハウ提供をためらわない素晴らしい先達に恵まれています。

インデックス投資のリターンでは満足できないという方には、バリュー投資に興味を持って欲しいです。Nagatomo Investmentsでは長期的に高い利回りで複利運用するために必要な情報提供でサポートさせて頂きます。 一緒に頑張りましょう。