和光純薬の買収価格のバリュエーションに触れた報道がみつからない 【関連 】富士フィルム(4901)長期業績レポート関連 】武田薬品(4502)長期業績レポート関連投稿 】富士フィルムによる和光純薬の買収関連投稿 】ROAでみた富士フィルムの多角化戦略は失敗

2016年12月15日に、富士フィルムによる和光純薬(武田薬品の子会社)の買収が正式に発表されました(会社リンク )。

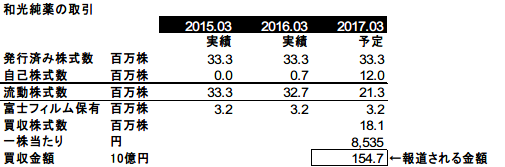

インターネットで『和光純薬 買収』と検索すると、「1547億円」という数字が目につきます。しかし、この数字は富士フィルムが支払う予定の買付代金であり、和光純薬全体の企業価値ではありません。そこで、今回の取引における和光純薬のバリュエーションについてまとめてみました。

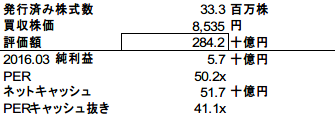

上の表にあるように、和光純薬の発行済み株式数は33.3百万株あります。このうち、自己株式12百万株を除いた流動株式数は21.3百万株。さらに、富士フィルムは既に3.2百万株を保有しているので、今回の買収で購入する必要のある株数は18.1百万株です。この株数に、買収価格である一株8535円を掛けると、1547億円という報道される金額が算出できます。つまり、これは和光純薬の一部分の価格であることが分かります。

では、和光純薬全体はいくらで評価されたのでしょう?一般的に、時価総額=発行済み株式数 x 株価 で計算されます(日経新聞リンク )。 つまり、和光純薬は2842億円の時価総額で取引されることになりました。

2016年3月の純利益が57億円だったので、PERは50倍を超えていますし、仮にバランスシート上のネットキャッシュを除いたとしてもPERは40倍以上です。40~50倍というPERは、高成長企業に許されるバリュエーションです。果たして和光純薬にその価値があるのでしょうか?

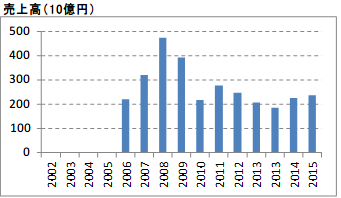

和光純薬の業績

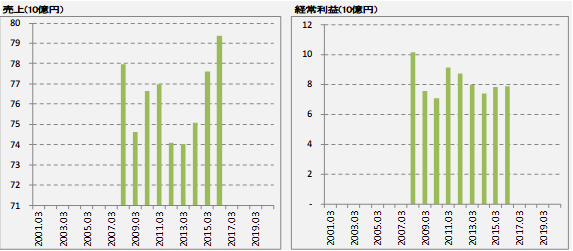

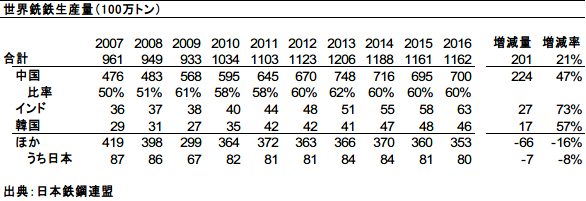

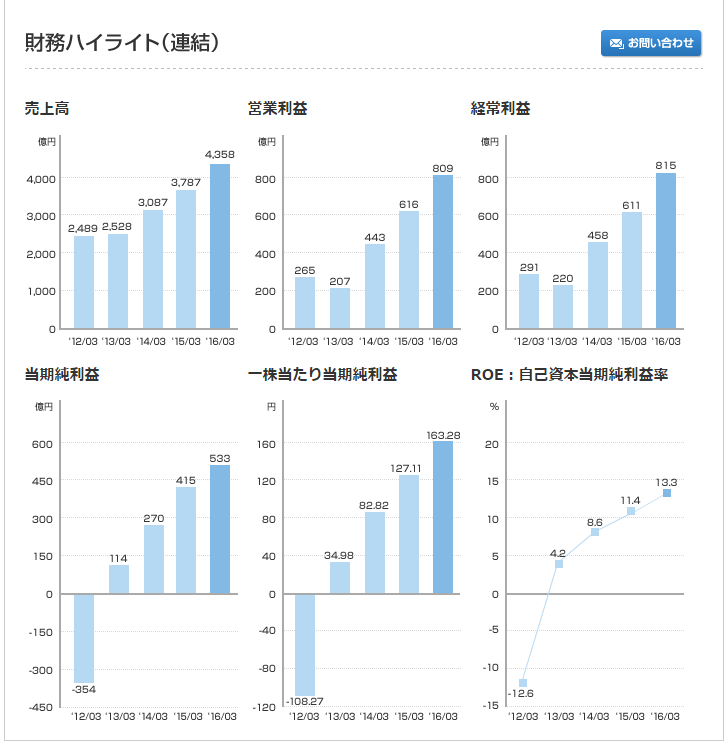

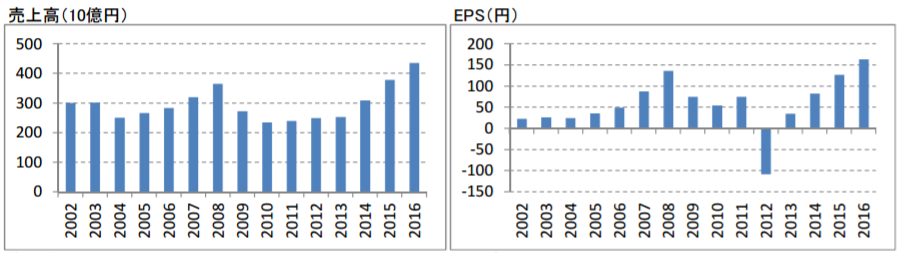

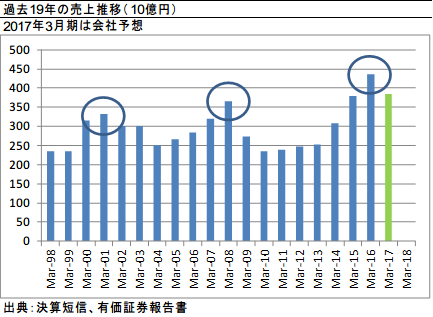

和光純薬の有価証券報告書をまとめてみました(EDINET より取得)。

2008年3月期以降、売上は約750億円、経常利益は約80億円で安定的に推移していることが分かります。和光純薬は研究で使われる試薬で高いシェアを持つ安定した優良事業であることは分かりますが、高成長企業とは呼べないと思います。

価値評価をする人の報酬体系に気を付けよう

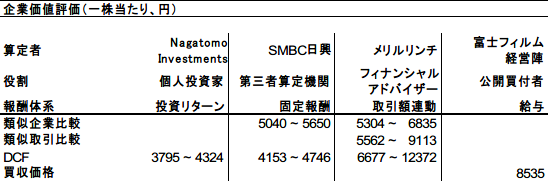

和光純薬の買収発表資料には、第三者算定期間(SMBC日興証券)、ファイナンシャルアドバイザー(メリルリンチ)、経営陣による3つの価値算定が出てきます。私(Nagatomo Investments)による価値評価を含めて上にまとめました。

気付くことは、私とSMBC日興による価値評価が1株4000~5000円(時価総額1300~1700億円)と近いこと。和光純薬の安定した事業実績を元にDCFを行うとすれば、誰がやっても大差ない評価になると思います。それに比べて、メリルリンチと富士フィルム経営陣は非常に高い評価をしています。

ここで、価値評価をする人の動機付けを考えることが大切 です。私は個人投資家であり、投資リターンが報酬です。SMBC日興は固定報酬を受け取る第三者算定期間なので、無理に値段を高く見せる動機付けはありません。自然体での評価になると思います。

問題はメリルリンチと経営陣です。メリルリンチは、買収成立価格に応じた手数料を受け取ります。仮に取引金額の1%としても、15億円の収入です。メリルリンチとしては取引を成立させないことには始まりません。さらに、価格が吊り上がることには自分たちの手数料が増えるだけだという事で、自然体で価値評価する動機付けは全くありません。

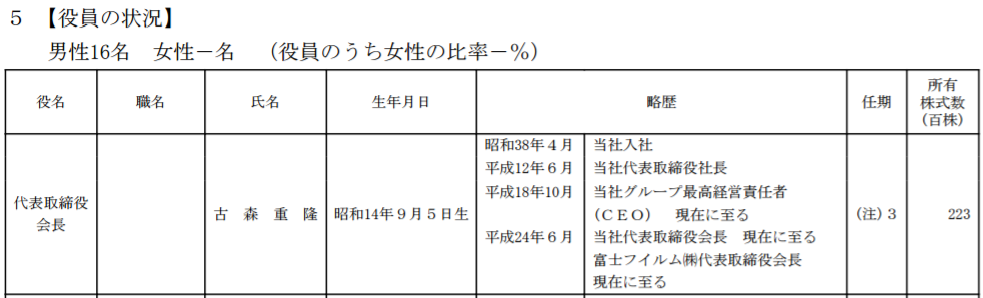

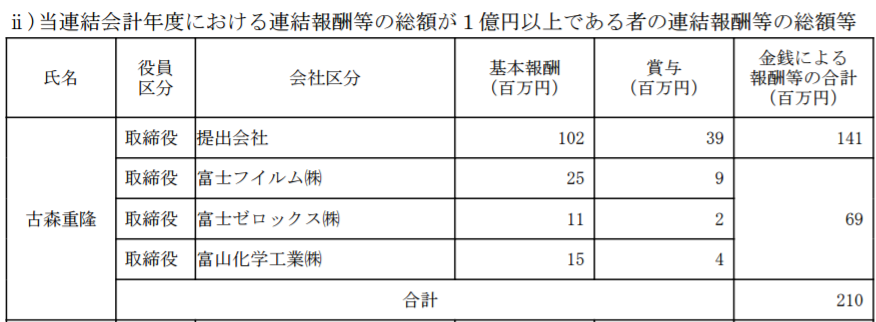

出典:有価証券報告書(2016年3月) 最後に富士フィルム経営陣です。富士フィルムを2000年から経営している古森会長をみてみると、2016年3月に22,300株を保有しています。現在の株価4500円換算で、約1億円の富士フィルム株式を保有しています。その一方で、給与として年間2億円以上を受け取っています。

そもそも富士フィルムを15年以上経営しながら1億円しか自社株を保有していないことに驚きます。15年で受け取った給与は軽く10億円を超えているでしょうから、自社の株には投資先として魅力を感じていないということではないでしょうか?

まとめ

こうした材料を見ていくと、古森会長や富士フィルムの目的が株主価値の最大化にあるとは考えにくいです。そんな経営陣に雇われているメリルリンチに正しい価値評価を期待することもできません。投資リターンでしか稼ぐことのできない投資家の立場としては、価値評価をしている人の報酬体系、動機付けに気を付けましょう。

ちなみに、ウォーレン・バフェットは時価総額40兆円のBerkshire Hathawayを経営しながら、給与は年間1000万円です。そして自ら大株主として、少数株主と全く同じリスクを背負っています。株主の立場であれば、どちらの経営者に資金を託したいですか?

Happy Investing!!