【関連投稿】ポジション戦略を改善しました

数値目標に縛られて、年初に大失敗

数値目標がないことによる問題点

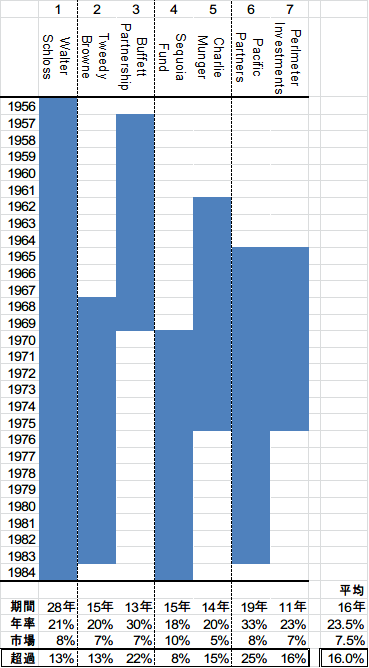

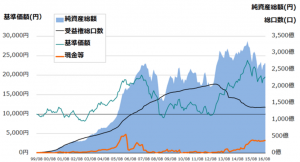

私は2016年半ばより、「年率26%で30年複利運用して資産を1000倍にする」という、尊敬するバリュー投資家であるMohnish Pabraiの目標を真似して運用に取り組んできました。

それまでは、運用収益で生活していければいいというくらいの考えでした。農業や大工など自給自足系の取り組みを通して生活コストを下げる技術を身に着けることで、生活に必要な運用リターンも低下させることを基本戦略として年率5%も出れば十分と思っていました。しかし、この考え方では自分自身の成長が感じにくいために、投資に飽きてしまうという致命的な欠点がありました。

数値目標の良いところ

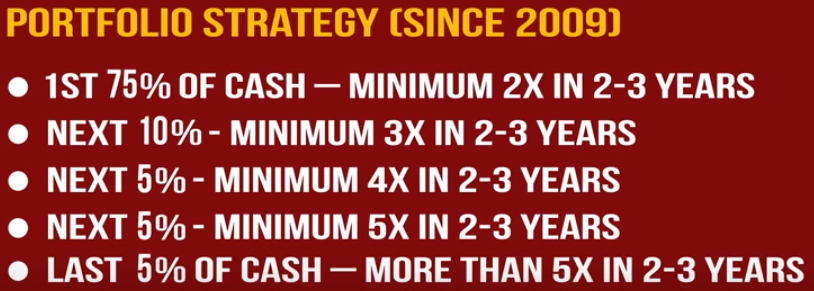

「年率26%で30年複利運用して資産を1000倍にする」という数値目標を導入したことで、投資に規律が生まれました。年率26%を達成するには、3年で2倍になる投資をしなくてはなりません。そうしたチャンスは稀なので、見つけたときには大きく投資しなくてはいけません。数値目標を導入したことで、ポジションルールや売買ルールを設定することができ、より感情を排した投資ができるようになりました。

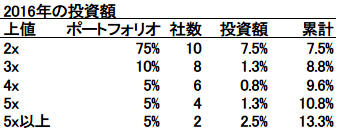

単年度の運用結果は運次第のところが大きいですが、2016年末のトランプラリーの追い風もあり、年率25.9%のリターンを達成できました。

数値目標の悪いところ

2016年にたまたまうまくいってしまったので、「油断するなよ」と自分に言い聞かせていましたが、やはり2017年初に失敗してしまいました。新しい年に入ると、投資家は昨年どんなに良かろうが悪かろうが、年率0%というスタート地点に戻されてしまいます。私にとって年率26%は高い目標であり、勝手にそびえたつ山を前にするように感じてしまっていました。「また今年も登れるだろうか?達成できるだろうか?」という焦りが無意識のうちに生まれていました。稼がなくてはいけないと思っている時点で、精神的には投資に負ける要素がてんこ盛りになっていました。

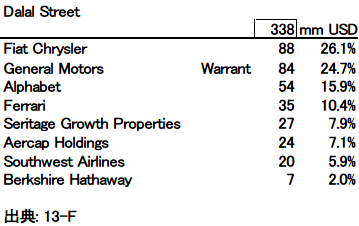

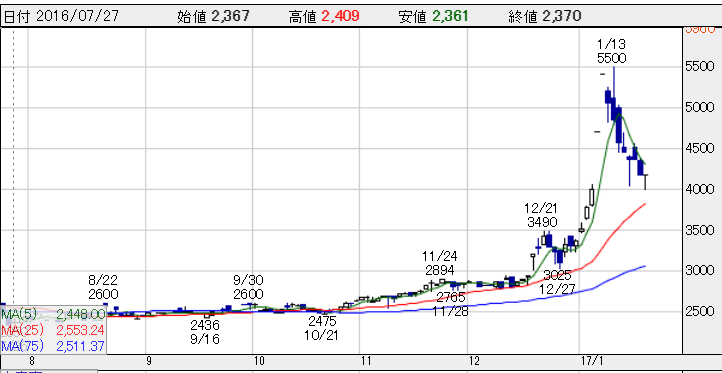

2016年末に、エムビーエス(1401)という建造物やインフラ補修を行う企業を見つけました。競争力のある製品群に加えて全国への営業所展開により、大きな参入障壁と成長余地があると評価しました。私はエムビーエスの本質価値を一株10000円と試算し、2016年中に投資元本の10%を平均取得価格3000円で購入しました。2017年に入りエムビーエスの株価がジリジリと高くなります。すると、本来は喜ぶべきところが、不思議なことに逆に焦りを感じてしまいました。「チャンスに対して十分な資金を投じたのか?」という焦りです。3倍以上の上値余地があると評価していたのに、投資元本の10%しか買っていないことが原因でした。2016年末のトランプラリーによって、自分が価値算出できると感じていた企業の株価は軒並み上昇してしまいました。「エムビーエスのようなチャンスに大きく投資できないと、年率26%はとても達成できないぞ」という声が心の中で大きくなってしまいました。

私の取引ルールには、以下のようなルールがあります。

(1)取引時間中(9時から15時)は株価をみない

(2)取引時間中は注文発注しない

(3)買い注文は、昨日終値以下でしか発注しない

全て、2016年の高リターンに寄与したルールでした。しかし、エムビーエスが上方修正を発表して株価は2日連続ストップ高を付けたことで私の理性は完全に吹っ飛んでしまい、上記の取引ルールを全て破ってしまいます。1月6日には当ブログで、より集中投資を行うべくポジション戦略の変更を宣言してしまいます(投稿へのリンク)。この投稿は理性的に書いているつもりでしたが、振り返ると稼ぎたくて株を買いたい自分の行動を正当化しているだけだったようです。典型的な高値掴み(PTSで5400円、6300円で購入)をしてしまった私は、上昇力を失って下がる株価を見てようやく現実に戻されました。勝手に自分で自分を追い込んでしまい、機能していたルールを変更した挙句の失敗となりました。この痛みを忘れず、次に生かしたいです。

バランスの取れた数値目標を探して

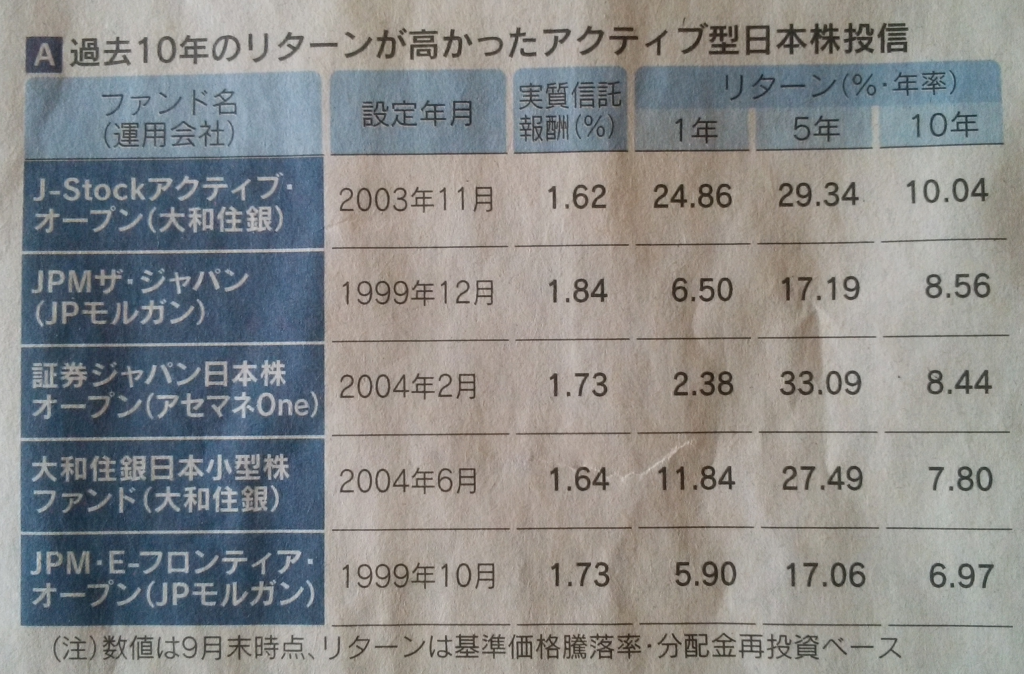

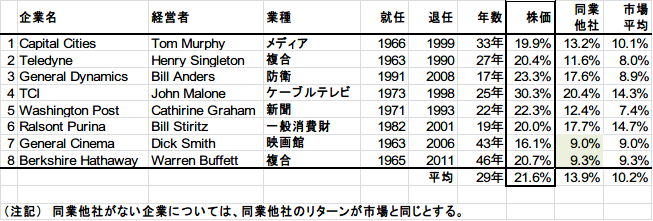

年率26%という目標は、Mohnish PabraiやWarren Buffettの実績から導いた数字です。今回の経験で、私にとっては過度な目標であったことが実感できました。野球に例えるならば、昨年4割打ってしまったバッターの気分でしょうか。新シーズンは0割から始まるわけで、「今年は打てるだろうか?打てなかったら?」などと考えてしまったのです。そこで、「2割9分打てればいいや」と思えれば、随分と気が楽になることでしょう。私にとって、「過度に緊張せず、かと言って努力しなくては到達できない」ラインはどの程度なのか考えてみました。

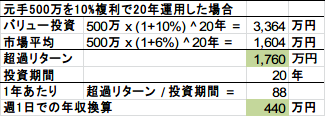

1年に見つか投資先は2社か3社。私にとって現実的な目標は年率16%

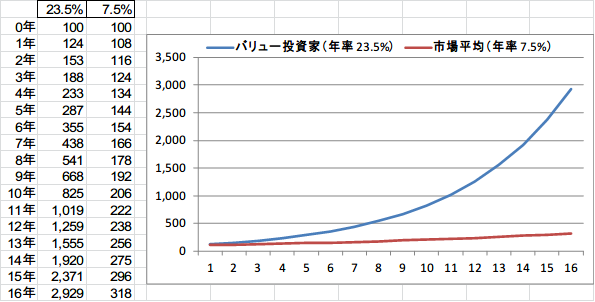

これまで3年間個人投資家としてやってきた中で、これはと思える投資先は1年に2,3社みつかるというのが実感です。投資期間は3年を前提とします。さらに、売却ルールとして本質価値の90%で売却することとします。例えば200の価値があると思う企業を100で購入した場合、180(200 x 90%)で売却して80の利益(180 – 100)に20%の税金がかかるので、税後リターンは64となります。64を3年で割ると、年換算で21.3の利益となります。

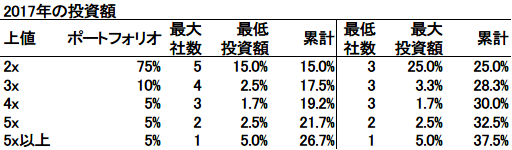

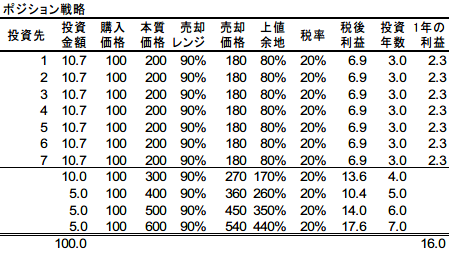

私は2倍の上値余地がある銘柄に対してポートフォリオの75%を投資し、かつ7銘柄に投資しようと考えています。1銘柄に10%は投資したいが、75% / 6銘柄 = 12.5%は高いと感じるからです。この辺りに科学的な根拠はありません。肌間隔としてそう思うということです。このポジション戦略であれば、ポートフォリオの75%を上値余地2倍で7銘柄に投資して、想定リターンは年率16%です。

3倍以上の上値余地のある銘柄が見つかるときは1銘柄あたりのポジション量を増やすことでリターンが向上するかもしれませんし、逆に間違いもあるでしょう。この2つがお互いに相殺されるとして、税金効果を含めて考えたときの現実的な目標は年率16%だと思っています。この目標であれば、年に2,3社自信を持てる会社を探せばよいと思えて気が楽です。同時に、根気強く探さないと魅力的な投資対象が見つからないことも経験上分かっているので、怠けすぎる危険も抑えられます。

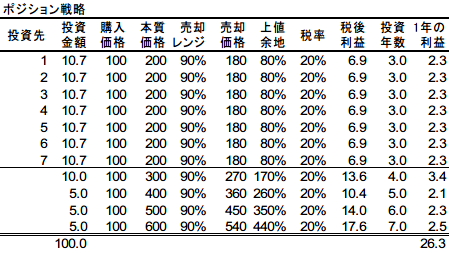

年率26%の設定によって、間違いが許されない状況に自分を追い込んでしまっていた

同じように年率26%を売却ルールや税効果込みで考えてみます。すると、下のように、上値余地3倍、4倍、5倍、6倍の投資先を見つけることができることはもちろん、間違いを一切しないという前提で、ようやく年率26%が達成できることが分かります。私にはプレッシャーが強すぎます。投資に間違いが付き物なので、間違えられないと思ってしまうことで逆に自分の行動が制約されてしまいます。このように冷静に数字をシミュレーションしていれば、過度に高い目標を掲げて自分にプレッシャーをかけすぎ、結果として大きく間違えるという事を避けられたかもしれません。

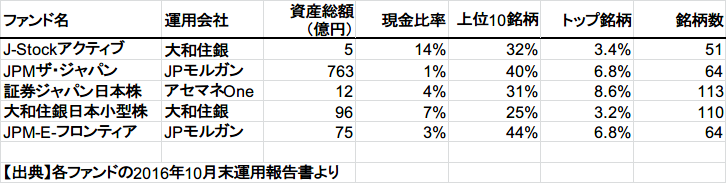

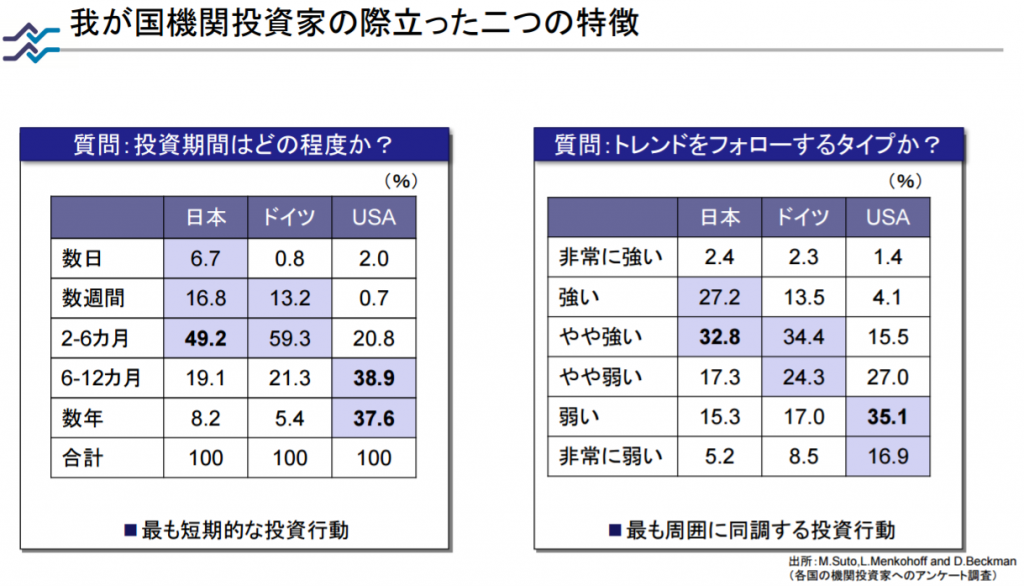

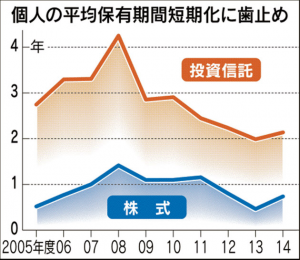

自分のリスク許容度に向き合おう

人間はみなリスク許容度が違いますし、大人になってから修正するのは難しいと思います。慎重な人もいれば、大きな不確実性に動じない人もいます。どちら良いということはなく、大切なことは自分のリスク許容度を受け入れ、それにあった投資戦略やポジション戦略を採用することです。私は他者のポジション戦略を真似してきましたが、中には自分のリスク許容度に合わないものが含まれていましたので、今回のように失敗しては調整を重ねています。

自分の許容度以上にリスクを取ると、短期的には大きく稼げるかもしれませんが、長期的にはダメージが高いように思います。何より精神的に疲れてしまい、投資を続けられない危険性もあります。投資で何より優先すべきは生き残ることです。是非、自分自身のリスク許容度に適合したポジション戦略を採用してください。

Happy Investing!!