金融資産を3つに分類すると理解しやすい

ここ半年ほど、月1回投資セミナーを開催してきました。複利効果やiDeCo制度を利用した積立投資など、投資の基本を説明しています。セミナーで勘違いしている方が多いと感じたので、金融資産の3分類について書いてみます。

投資目的(将来より多くの購買力を獲得する目的)で購入する金融資産にはどのようなものがあるでしょうか?色々あると思うのですが、私は下のように分類すると理解しやすいと思っています。

タイプ1:国債、銀行預金、社債

タイプ2:金、原油、美術品、現金

タイプ3:株式、不動産、農地

3分類の特徴

私は、どんな金融商品であっても、即座に3分類に当てはめることができます。さて、どのような基準で分類されているのでしょうか?

答えは、キャッシュフローです。キャッシュフローを書いてみると、各分類の特徴がよく分かると思います。

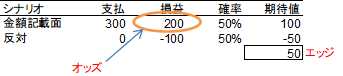

タイプ1

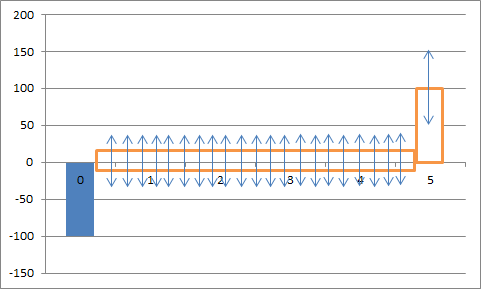

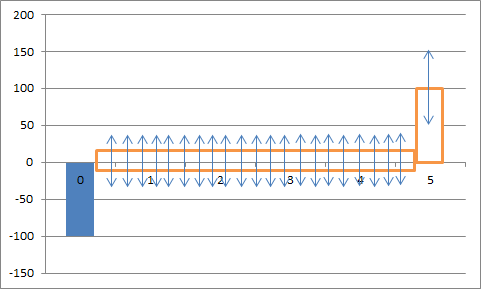

5年10%という社債を100円購入した場合のキャッシュフローを考えてみましょう。まず、投資した時点では100円のアウトフローです。そして、毎年10円(100円 x 10%)の利息収入があります。5年目には、利息収入と元金合わせて110円が払い戻されます。下図のようになります。

タイプ1は、購入時点で将来のキャッシュフローが契約で決まっている金融商品になります。ただし、契約で決まっているからと言って、会社が倒産すれば融資は焦げ付きますし、必ず守られる訳ではありませんのでご注意ください。

タイプ2

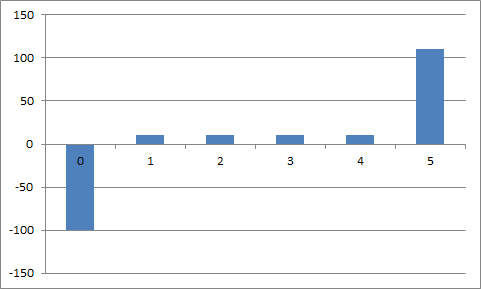

金に5年間投資することを考えてみましょう。100円分の金を買ったとして、1年後に何か起こるでしょうか?ポイントはキャッシュフローについて考えることです。金は相変わらずピカピカしていますが、キャッシュフローはありません。2,3,4年後にもキャッシュフローはありません。そして5年経って売却するときに返ってくる金額は、そのときの金相場次第です。大きな値上がりも期待できる一方で、損失の可能性もあります。

タイプ2は、期中にキャッシュローが発生せず、売却時の価格も決まっていない金融商品です。

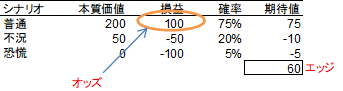

タイプ3

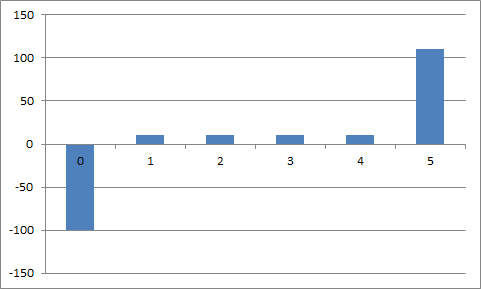

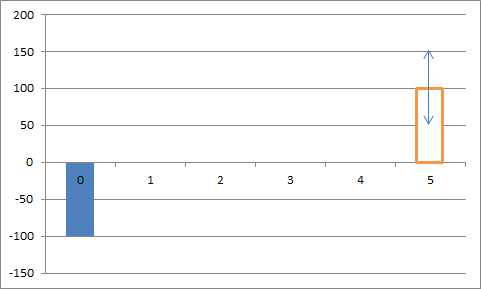

ある企業の株式に5年間投資することを考えてみましょう。一株100円で購入したとすると、キャッシュフローはどうなるでしょうか?株式は会社の一部なので、会社全体のキャッシュフローを考えてみましょう。事業内容によってキャッシュフローの発生タイミングは違いますが、例えば飲食業や小売りであれば、毎日のようにキャッシュフローが生まれます。一方、建築業界であれば、キャッシュフローの発生回数は少なく大きくなるでしょう。図にすると次のようになります。

タイプ3は、投資期間中にキャッシュフローはあるが、その発生タイミングや大小は分からない。また、売却金額も分からないという金融商品です。

長期投資に適した金融資産はどれか?

さて、上記の3分類のうち、長期投資に適したタイプはどれでしょうか?ちょっと考えてみてください。

(考え中)

(考え中)

(考え中)

セミナーで同じ質問をすると、多くの人が「タイプ1」と答えます。私もそう思っていましたし、日本では「お年玉は預金しなさい」と言われたように、タイプ1の金融商品が奨励されてきたように思います。投資時点で全てのキャッシュフローが確定しているので、安心感があるのでしょう。

しかし、例えば現在の日本では、10年国債の金利は0.05%を下回っています。10年間0.05%のリターンを確定させることが果たして良い投資行動なのでしょうか?私にはとてもそうは思えません。つまり、キャッシュフローが確定しているということは、確かに不確実性は減少しますが、同時に「低い」キャッシュフローもロックインしてしまう危険があるのです。

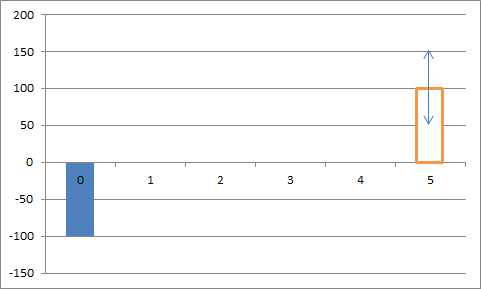

逆に、タイプ3はどうでしょうか?キャッシュフローも投資期間満了時の価格も分からないことから不確実性の塊です。しかし、果たしてそうでしょうか?日本のほとんどの人は、会社員であれ自営業であれタイプ3型のキャッシュフロー特性を持つ組織に属しています。そして、日々売上を上げ、コストを抑えることで利益を出すために頑張って仕事をしています。つまり、正確なキャッシュフローは確かに分からないのですが、上げようという自助努力があるのがタイプ3の金融商品です。私は、5年後のキャッシュフローが今よりも増えているであろう会社を選び出す自信がありますし、世界経済全体を考えたとしても、世界の企業全体が稼ぎ出すキャッシュフローが5年後に増えている可能性は高いと思っています。つまり、タイプ3の未来は不確実ですが、同時にアップサイドを得ることができるのです。

長期投資に適した金融資産の順番は、

タイプ3>タイプ1>タイプ2 となります。

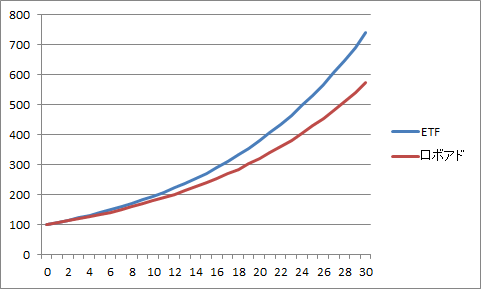

アメリカの事例から

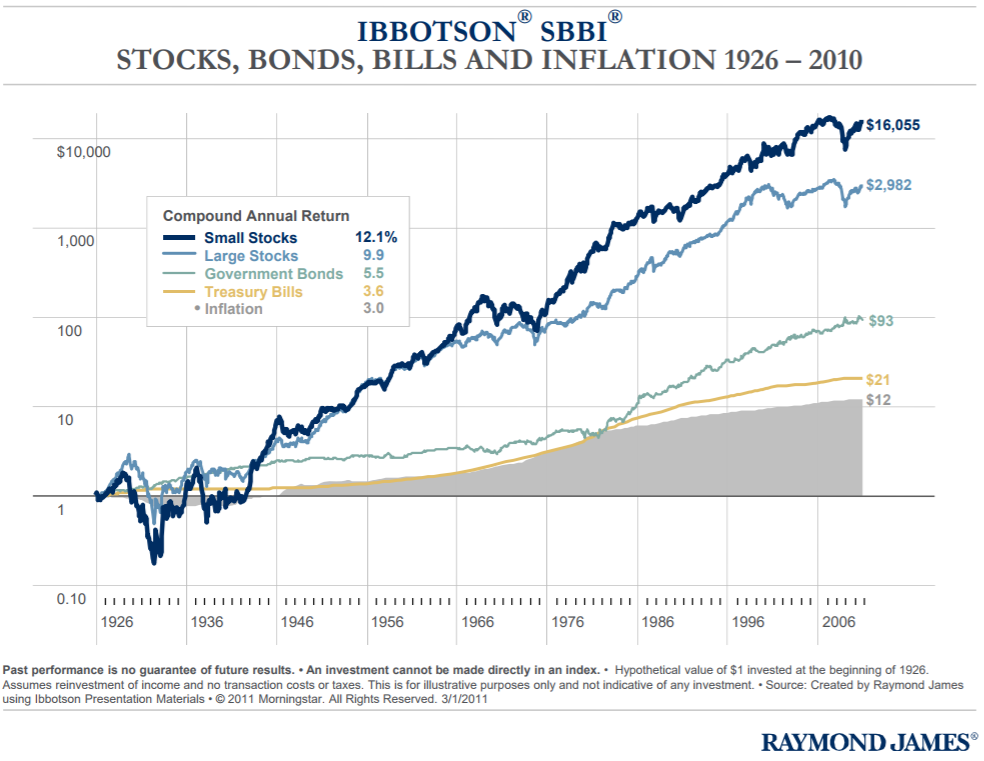

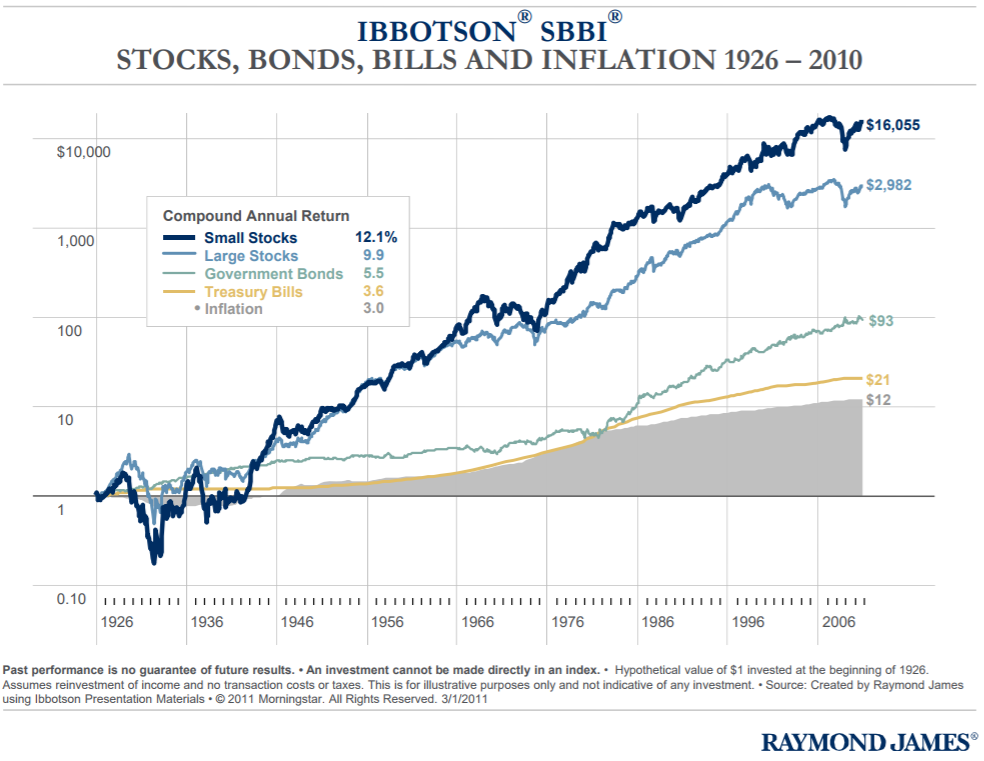

次のチャートは、アメリカの金融資産に長期投資(84年間)した場合のリターンです。大型株式は年率9.9%(インフレ調整後で6.9%)に対して、10年国債のリターンは年率5.5%(インフレ調整後で2.5%)に過ぎません。年率4.4%しか違わないのであれば、不確実性の少ない国債を選ぶと考える読者も多いかもしれません。確かに、1年などの短い投資期間でみればそれは正解かもしれません。しかし、数十年に渡って複利効果を続けると、大型株式であれば1ドルが3000ドルに増えたところが、長期国債では93ドルにしかなっていないという、30倍もの差がついてしまいます。これが複利効果の威力です。

Happy Investing!!