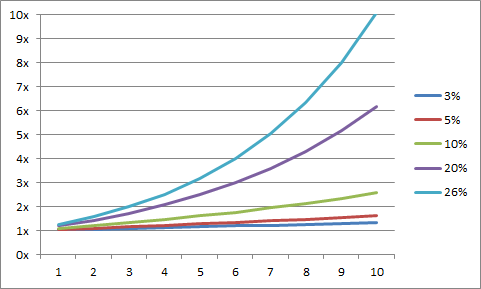

APAグループは、ホテルチェーン3強の一角

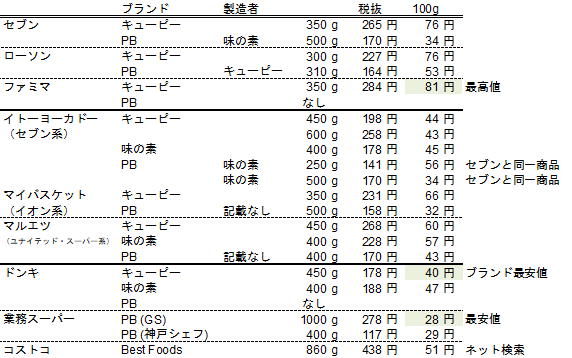

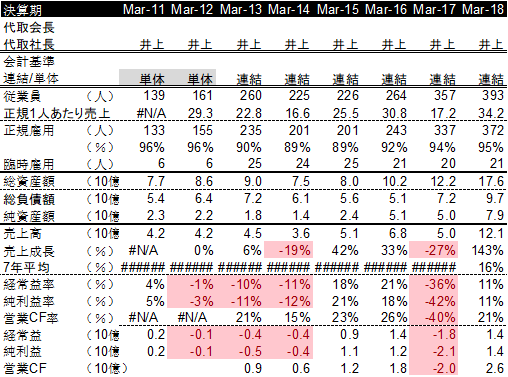

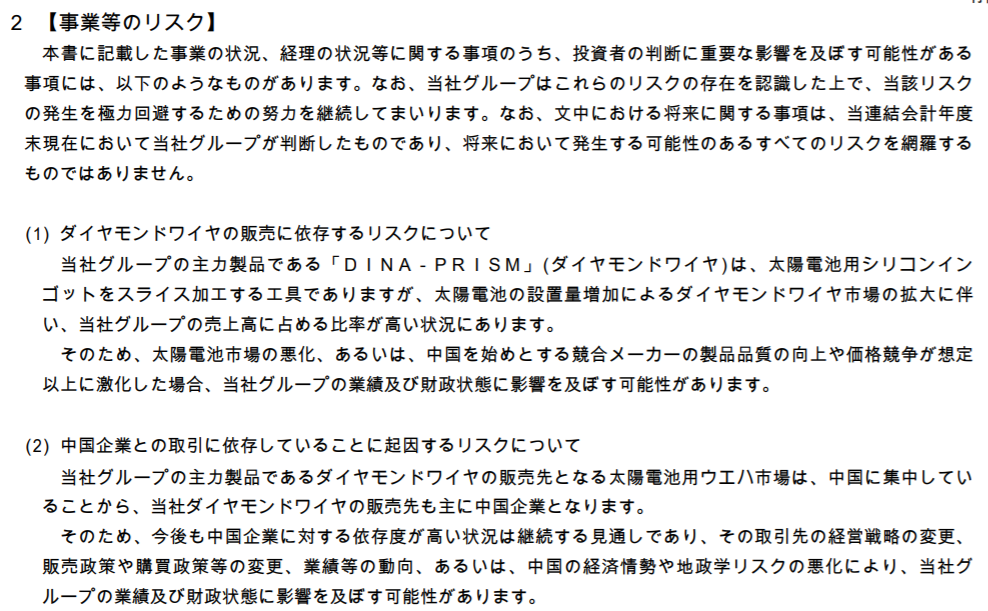

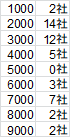

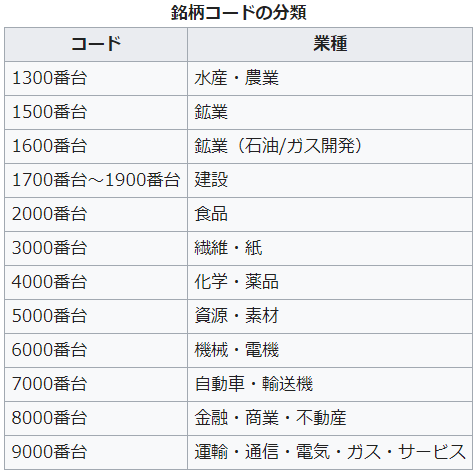

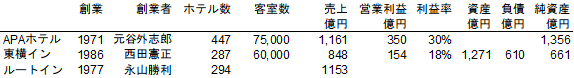

私が尊敬している個人投資家の一人、角山さんのブログに、APAグループ元谷社長の対談が取り上げられていました。APAグループは、日本最大のホテルチェーンとして、2020年までに提携ホテルを含めて10万室の稼働を目指しているそうです(中期5か年計画)。国内宿泊市場規模は、ホテル(87万室)と旅館(69万室)を合わせた約160万室(参照リンク)ということで、全国で6%シェアを目指すという計画です。競合としては、東横インやルートインが2016年時点でそれぞれ約5万室、約4万室となっていて、3強。APAグループがダントツ#1という訳ではなさそうだ(参照リンク)。

各社HPの情報をまとめたものが、下図。

成功例から学ぶ

APAグループのような成功事例を見つけたときは、まず素直に他人の成功を喜び、その理由を学べるようになりたいです。成功事例に共通する要素を抽出することで、将来の成功事例を見つける選球眼を養いたいです。

今回読んだ、参考記事リンク

社長が語る企業物語

ダイヤモンドオンライン 2015年12月

CEO社長情報

プレジデントオンライン 2013年9月

ポイント1:事業の根幹である資金の流れを把握すること

元谷さんは、金融の実態を知るには金融機関に勤めることが一番と考え、地元の信用金庫に入社します。例えば、NIKEを創業したPhil Knightや、Fiatを立て直したSergio Marchionneは、会計士資格を持ち、実務経験もあります。もし創業者に会計知識がない場合は、本田宗一郎と藤沢武夫のように、弱みを補う体制づくりが必要だと思っています。

ポイント2:市場規模が成長余地を決める

元谷さんは、「市場規模でいえば頑張っても一定の需要しかないもの、例えば10億円、100億円の規模であれば、最大でもそこまでしか伸ばせない」と気付きます。より大きな市場規模を求めて、住宅産業で創業したそうです。大きく成長する企業に投資したい場合は、市場規模が大切になります。

ポイント3:戦略論の重要性

元谷さんは、戦略論に興味があり、孫氏の兵法、マキャベリ、ランチェスター戦略を研究して自らの経営に生かしているそうです。成功している企業で、ランチェスター戦略に言及している成功事例は、ソフトバンク、日本電産、SMCなど枚挙にいとまがありません。ランチェスター戦略によれば、業界1位以外は、全て弱者です。投資先企業が、ポジションに合わせた戦略を選択できているかどうかは、重要です。

ポイント4:節税の大切さ

元谷さんは、節税の重要性について徹底的に語っています。その一方、対談の最後には、「適正利益を上げて納税義務を果たす」とも述べていて、少し話しが食い違っているように感じました。

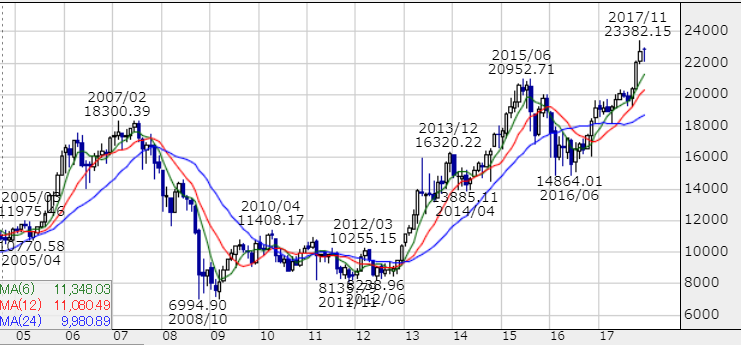

建売銃額の利益を相殺するために償却が大きい賃貸住宅へ。さらに分譲マンションの譲渡益を節税するために償却がさらに大きい自社ホテル経営へ進出したそうです(ベッドや冷蔵庫、テレビなど20万円以下の備品を一括償却できるので、節税効果が大きい)。不動産市況が割高で再投資できないとみるや、航空機リースを利用して節税を行ってきたそうです。節税は、不動産のように資金力勝負になる産業の場合は、特に重要になると感じました。一方で、資金需要の少ないITやコンサルのような業種は節税方法が限られます。この場合は、無理な節税によって多角化につながるデメリットの方が大きいのかもしれません。

ポイント5:オーナー企業の強さ

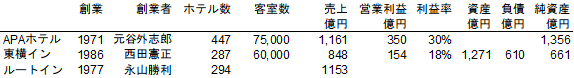

元谷さん、バブル期を前に、土地価格が収益還元法に基づく価値の4-5倍という異常な高値であることに気付きます。1988年、1989年と全ての不動産を処分し、東京本社も引き払って創業の地金沢に撤退したそうです。このような極端な行動は、オーナー企業でなければ、まず出来ません。普通の企業であれば、社内反対派の説得に消耗しているうちに、不動産価格の下落が始まっていたことでしょう。逆に2010年からは都心の一等地をキャッシュで買いまくり、東京でトップホテルチェーンの礎を気付きました。フルブレーキからフルアクセルへ。極端にみえる行動の結果として、APAグループは創業から一度もリストラをしていないということで、素晴らしい実績です。ビジネスにおいては、結局は実績が全てです。上場企業でも、経営者が株式を大量保有しているか否かは、一つの参考指標になるのではないでしょうか。

(注記)行動力が強みのオーナー企業ですが、そもそも行動が間違っていた場合は、一般企業よりもダメージが大きくなる可能性もあります。例えば、ルートインの創業者、永山さんの対談には、「リーマンショックで大失敗した」というコメントがありました(参考リンク)。

まとめ

業界は違えど、勝ちパターンには共通点があると思います。多くの成功事例に触れることで、より将来の成功事例を見極められるようになりたいです。

Happy Investing!!