株式は紙切れになる?

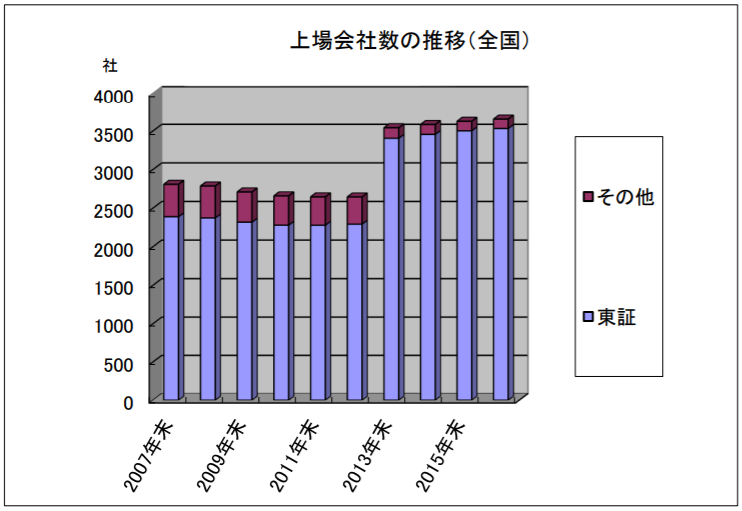

株式は紙屑になるかもしれないから株式投資は危ない、と言う人がいます。タカタや東芝など大企業の不祥事や倒産は大きく報道されるので、そういう印象を持ってしまうかもしれません。では、ここで質問です。2015年に上場廃止になった銘柄は何社あったでしょうか?Wikipediaによると、答えは以下の通りです。

東京証券取引所

- スカイマーク(2015年3月1日、東証1部 9204)民事再生手続き

- 京王ズホールディングス(2015年5月29日、マザーズ 3731)上場契約違反等

- 江守グループホールディングス(2015年5月31日、東証1部 9963)民事再生手続き

- 石山Gateway Holdings(2015年8月1日、東証JQ 7708)公益・投資者保護

- メッツ(2015年8月10日、マザーズ 4744)不適当な合併等

- グローバルアジアホールディングス(2015年9月12日、東証JQ 3587)上場契約違反等

- 第一中央汽船(2015年10月30日、東証1部 9132)民事再生手続き

- エル・シー・エーホールディングス(2015年12月1日、東証2部 4798)特設注意市場銘柄等

名古屋証券取引所

- オプトロム(2015年10月1日、セントレックス 7824)上場契約違反等

東京証券取引所で8社、名古屋証券取引所で1社、合計9社です。2014年末の上場企業数が約3500社であったことを考えると、1年間の間に株式が紙切れになった確率は0.3%です。景気状況によっても違うでしょうから厳しめにみて、10年間でも平均0.5% x 10年=5%程度ではないでしょうか?個人的にはあまり高いとは思えないのですが、いかがでしょうか?

貴重な失敗例から学ぼう:江守HD(9963)

株式が紙屑になることを心配するより、貴重な大失敗例から学ぶ方がお得だと思います。99%以上の企業が倒産しないなか、どうすれば倒産できるのか?

第1回としまして、江守ホールディングスを取り上げたいと思います。民事再生手続きを経て興和グループに譲渡され、現在は江守商事株式会社として興和グループ出身の市川哲夫社長の元で再出発を図っています。江守商事のホームページはありますが、過去の決算資料など都合の悪い情報を会社から公開することはありません。しかし、上場廃止になった企業も含めた決算資料を株主プロで見ることができます。株主プロを運営する有報データマイニング社のみなさん、本当にありがとうございます!

そして、上場廃止になった企業の株価はヤフーファイナンスなどからは見れなくなります。そこで、株ドラゴンというサイトがお薦めです。

決算情報

【参考リンク 】 江守HDの長期業績レポート

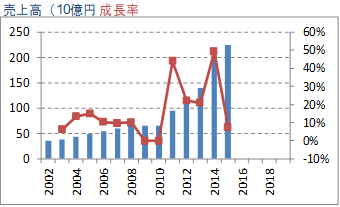

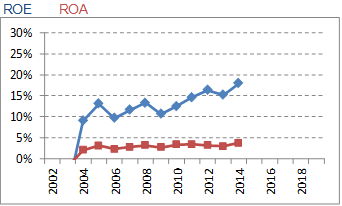

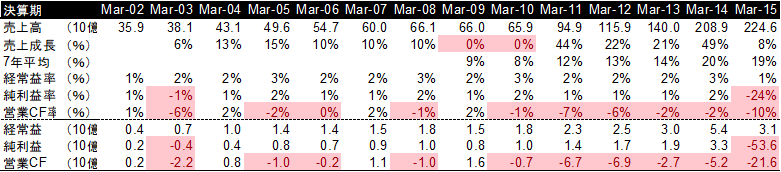

売上・利益やROE・ROAを見ている限り、江守HDは素晴らしい会社に見えます。中国事業の急拡大によって、順調に業績を伸ばしているようにみえます。

しかし、営業キャッシュフローには危機の兆候が表れています。

2010年3月期までも営業CFは赤字と黒字を繰り返し、そもそもキャッシュ管理の甘い会社だったことが分かります。しかし、それまで多くても±20億円だった営業CFが、2011年3月期から60億円以上の赤字に急拡大します。売上が急激に伸びたからという説明になるのでしょうが、商社というビジネスモデルを考えてみましょう。

① 在庫を仕入先から購入する。代金は買掛金で後払い。

② 顧客に在庫を販売する。代金は売掛金で後日回収。

③ 仕入先に支払う。買掛金がなくなり、現金が減る。

④ 顧客から代金を回収する。売掛金がなくなり、現金が増える。

以上、①~④をグルグルと繰り返すことになります。③と④の間に時間差があることが多いので、この間の運転資金需要が生まれることは理解できます。

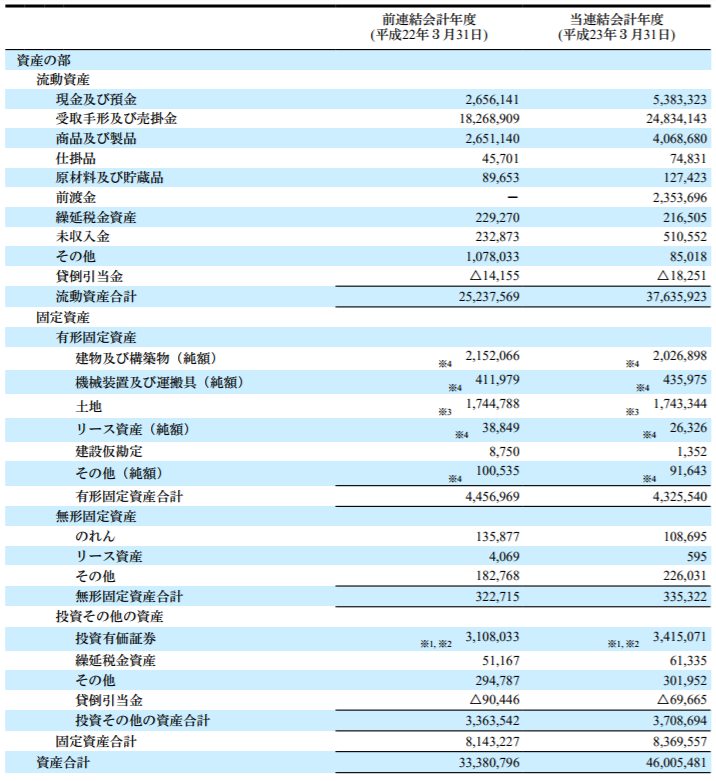

では、問題の2010年3月期~2011年3月期のバランスシートを見てみましょう。

いかがでしょうか?何か気になる点はありましたか?

私は、上記①から④の事業サイクルを回しているはずなのに、売掛金、在庫、買掛金の伸び率にばらつきが気になりました。

売上 659億円 > 953億円 +44%

売掛金 182億円 > 248億円 +36%

在庫 26億円 > 40億円 +53%

買掛金 107億円 > 127億円 +18%

売上、売掛、在庫の伸びは+40%内外で理解できます。在庫も将来の成長を見越して多めに保有していると考えることもできます。ですが、それに対して買掛金の伸びが低すぎます。顧客からの代金回収は今まで通りでありながら、仕入れ先には早く支払い行っているということです。これでは、キャッシュが必要になってしまうことは容易に想像がつきます。

この状態が単年度で是正されればまだしも、4年間も続くという事は異常です。営業キャッシュフローは特殊な業界(例:分譲住宅)を覗いて黒字であることが当たり前です。そもそも、赤字と黒字を繰り返していたことが経営陣によるキャッシュ管理の甘さを表しています。管理の甘さが、中国法人の責任者による架空販売を許す土壌をはぐくんでしまったのだと考えます。

江守HDの教訓

キャッシュフローは会社にとっての血液です。利益は出なくても会社は死にませんが、キャッシュがなくなれば確実に死にます。利益の伸びを考える前に、まず長期的な営業キャッシュフローの推移を確認することが大切だと思います。その事業は、(競合他社と比較して)普通はどの程度の運転資金が必要なのでしょうか?それに対して、調査対象企業のキャッシュ管理は優れているのか・劣っているのでしょうか?

サルも木から落ちる

江守HDの大量保有報告書を見ると、フィデリティという有名機関投資家が2013年から大株主であることが分かります。これまで見てきた通り、既に2011年3月期に問題の兆候が見えていましたが、売上や利益の拡大が魅力的に感じてしまったのでしょう。有名機関投資家でも、こうした間違いがあるという一例です。ご参考まで。

Happy Investing!!

コメントを残す