長期業績レポート

9020 JR東日本

9021 JR西日本

9022 JR東海

ひとくちメモ

JR各社は、1987年に旧国鉄が旅客6社と貨物会社の計7社に分割されたことで誕生しました。7社のうち、上場しているのはJR東日本、JR西日本、JR東海、JR九州の4社です。JR九州は2016年にIPOしたばかりなので、今回は長期実績を見ることができる3社を取り上げました。株価については前回取り上げた私鉄各社と同様、売上の伸びが年率1%前後と限定的(安定的)な中、利益率の改善が運用成績に直結していることが分かります。

鉄道事業は安定した需要がありますし、新規参入もありません。結果としてキャッシュフローも安定しているので、キャッシュフローに基づいた企業価値評価を練習するには最適な企業です。

JR東日本を例にとってみました。

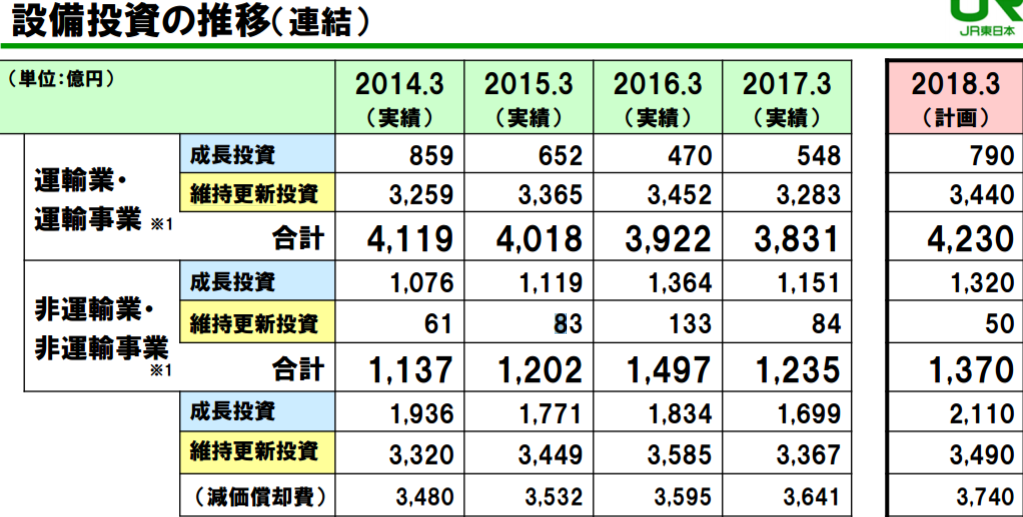

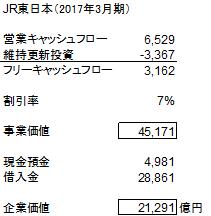

決算資料によると、JR東日本の2017年3月期の営業キャッシュフローは約6500億円で、維持更新投資は約3400億円でした。あなたがJR東日本の所有者であれば、線路や建物を補修して来年も問題なく使えるようにした状態で手元に残るお金が約3200億円あるということです。このお金はフリーキャッシュフローと呼ばれ、成長投資(設備投資、M&A)や借入金返済、株主還元(配当、自社株買い)の原資になります。

次に、フリーキャッシュフローを割引率で割ることで事業価値を求めます。JR東日本の株式はフリーキャッシュフローの安定性が高いので、毎年決まった利払いを受けることができる疑似債券として捉えることができます。あなたは、年率何パーセントのリターンが得られれば、JR東日本の株式を買うことができますか?私は、割引率8%を株式の基準値として考えています。その上で、事業の強みや成長余地を加味しています。JR東日本で言えば、参入障壁は恐ろしく高く、また代替商品の可能性も低いので、-1%とします。この辺りのさじ加減は、決まりがある訳ではありません。私が、色々と企業価値を評価してきた中で、感覚的に妥当だと思っている水準に過ぎません。割引率は8%-1% = 7%で割り引くと、事業価値は約4兆5000億円です。

事業価値+現預金ー借入金=企業価値となり、約2兆2000億円です。現在のJR東日本の時価総額は4兆3000億円なので、私の企業価値評価の約2倍の市場価値が付いています。私であれば、余裕で見送る投資案件です。

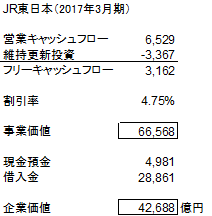

また、市場価格から逆算すれば、現在市場がJR東日本に求めている割引率が分かります。上の図のように、割引率を4.75%に設定すれば、現在の市場価値が説明できます。これは、今の価格でJR東日本の株式を買った時の期待リターンは4.75%になるということです。このリターンで納得できる投資家は購入すればいいし、私のようにより高いリターンを求めている投資家は、株価が値下がりして期待リターンが得られる水準まで値下がりすることを待つ必要があります。

本来は、まず期待リターンを決めないと、フリーキャッシュフローに対していくらまでなら支払えるかを決められないのです。あなたは株式投資からどれくらいのリターンを求めていますか?

Happy Investing!!

コメントを残す