日経平均を空売りするには

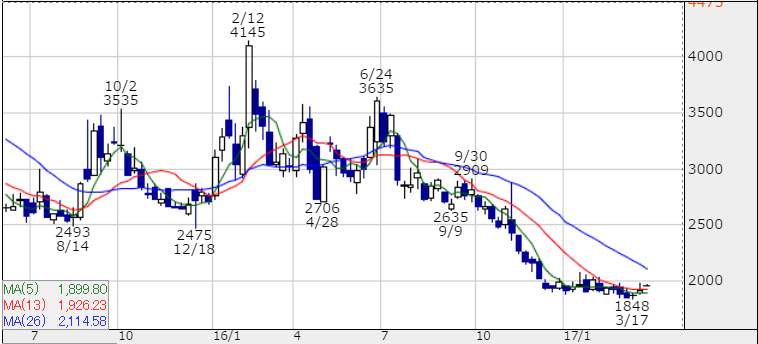

日経平均株価(出典:kabutan.jp)

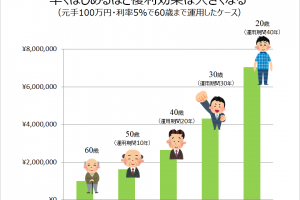

2016年後半からの株価上昇で、私の基準で割安と思える株は少なくなりました。このサイトでは日経平均採用銘柄の長期業績レポートをまとめていますが、長期的な利益成長実績の乏しい会社でもPER20倍は当たり前という状況です。

株価が価値よりも高いと思うときはどうすればいいか?答えは簡単で、株価が価値より低くなるまでひたすら待つしかありません。何もしないで投資余力を残しつつチャンスを待つのは、投資でおそらく一番重要かつ難しいことです。自分は値上がりすることのない大量の現金を抱えていながら、市場に参加している人が株価上昇を楽しんでいる姿を見るのは、気分の良いものではありません。しかし、これは長期的に高い運用成績を残すためには必要不可欠です。

私は、2015年夏に日経平均が2万円を超えたあたりで、保有株式を全て売却してポジションを100%現金にしました。おかげで株価下落を回避でき、2016年夏頃から投資を再開したことで満足のいくリターンを得ることができました。再び日経平均が2万円を目前にしている現状で割高だと感じているのであれば、また現金比率を高めればよいと思われるかもしれません。しかし、現在は大きな含み益を抱えた保有株式があるので、現時点で売却によって利益を確定して税金を払いたくはないのです。そこで、ヘッジファンドのロング・ショート戦略ではありませんが、「保有株式はそのままに、市場全体の下落リスクをヘッジすることはできないか」、と欲を出してしまいました。

日経平均の下落に備える方法は2つあります。

(1)インバース型ETFを買う

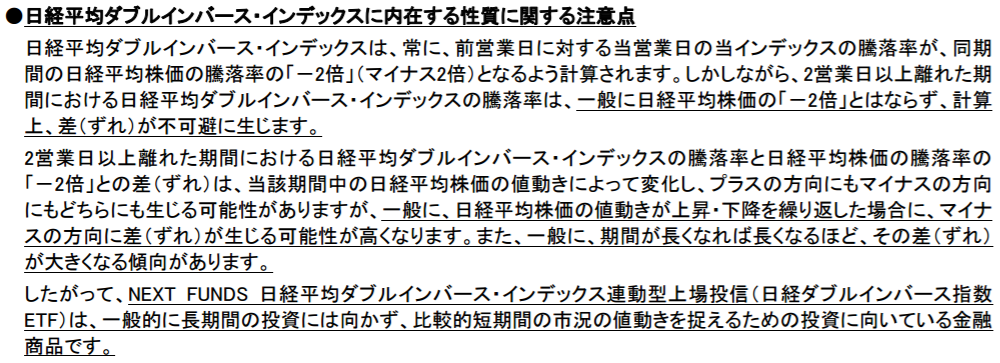

例えば、NEXT 日経ダブルインバース・インデックス(1357)という商品があります。日経平均の-2倍の値動きに連動することを目指しているので、例えば100万円分のリスクをヘッジしたいのであれば、この商品を50万円購入すればいいということになります。

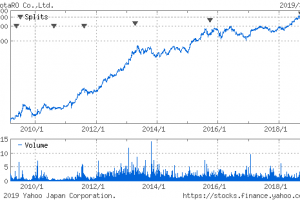

NEXT日経ダブルインバース・インデックス(出典:kabutan.jp)

実際の値動きを見ると違和感を感じます。例えば、日経平均は2015年夏に2万円越えで、現在は2万円手前。インバース・インデックスからすれば、現在の方が2015年夏よりも高くなっているはずです。しかし、上の値動きを日経平均株価と比べてみると、そうなっていないことは明らかです。この商品の問題は、長期的に日経平均の値動きと乖離してしまうことです。目論見書にも次のような記載があります。

私は今後1年以内に日経平均が下落する可能性が高いと考えているのであり、短期的なことは分かりません。待てば待つほど負けていくインバース型商品では、私の用途には合いません。

(2)日経平均先物を売る

先物取引は、インバース型商品のような長期投資するとヘッジがズレる問題はありません。一方で、こちらの問題は課税方法にあります。

株式取引による税金は分離課税されます。しかし、先物は総合課税で雑所得として課税されます。課税するための分類が違うと、損益通算することができません。つまり、仮にヘッジが上手くいき、保有株価は下落したが、先物取引で儲かったとします。本来であれば株式での損失と先物の利益を相殺したいのですが、税法上はそうできないのです。

税金の問題はありますが、ヘッジがズレる方が大きな問題だと思うので、長期的に日経平均株価の下落に賭けるのであれば、日経平均先物を利用したほうがいいと思います。

日経平均先物を初めて売ってみました

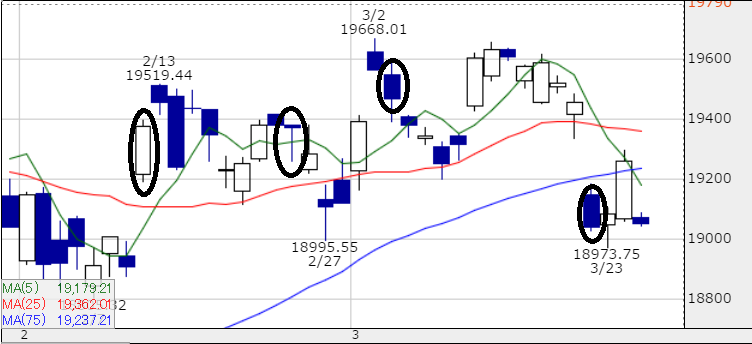

日経平均株価(日足、kabutan.jp)

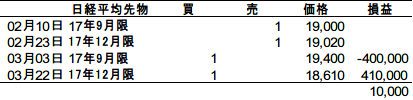

実際には、上記のような取引をしました。

結論としては、先物を持ち続けるのは精神的に非常に苦しかったです。その最大の理由は、自分自身が本来いくらであるべきかを分かっていないことです。日経平均が2万円では高いとは思っていますが、では適正水準が15000円なのか、16000円なのか?個別株式に投資するときには持っている根拠がないのです。価値の根拠という浮き輪がないままに市場の渦に飛び込んでしまい、値動きによる含み損益に翻弄されてしまいました。普段は見ないようにしている株価を頻繁に見てしまい、ただただ精神的に疲れる日々でした。

我慢に我慢をして、なんとか損益トントンで先物投資を終えることができ、本当にホッとしています。ようやく平穏な日々が帰ってきました。バリュー投資家として目標としている、ウォーレン・バフェットは、空売りについて次のように述べています。

“Everything we’ve ever thought about shorting worked out eventually, but it’s very painful. It’s a whole lot easier to make money on the long side. You can’t make big money shorting because the risk of big losses means you can’t make big bets.” – Warren Buffett

実際に自分でやってみてようやく、この言葉の意味を噛み締めました。どうして失敗してみないと学べないのか、達人の言葉から学べないのかと、自分の無知というか傲慢さが恥ずかしくなります。売りポジションがなくなってみると、買いポジションだけ持っていることでなんと心が落ち着くことでしょう。気がつくと、ロング側でもっとリスクが取れるようになった自分がいたので、全く無駄な経験ではなかったのかもしれません。

Happy Investing!!

コメントを残す