ROEと適正価格

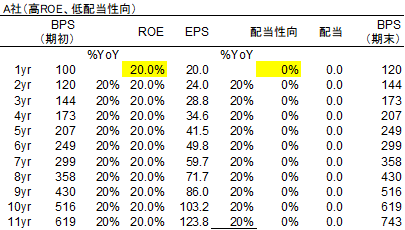

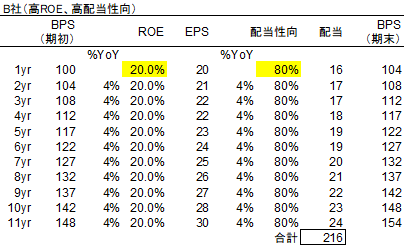

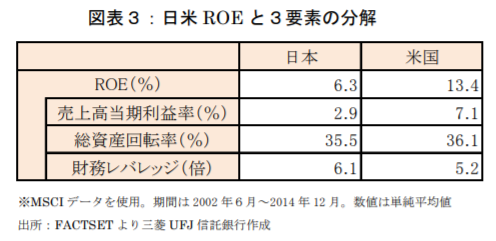

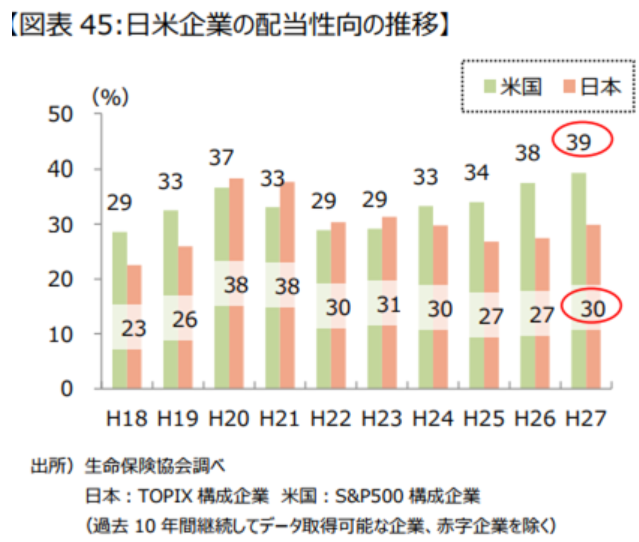

企業(株式)への長期投資において一番大切な変数は、長期的なROEの水準です。高いROEを長期間に渡って維持できる企業ほど、複利エンジンをフル稼働させることができます。

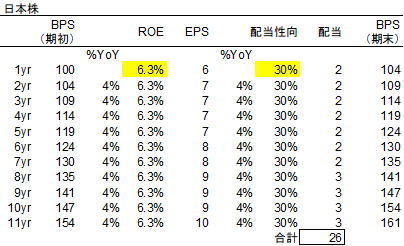

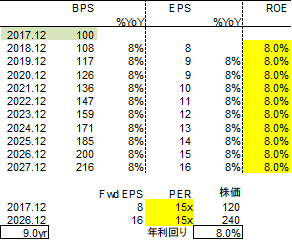

A社(ROE8%)

A社は、2017年12月末の一株あたり株主資本(BPS)が100円だったとします。2017年12月末の株価は、1年先のEPS(2018年12月末のEPS)8円にPER15xを掛けた、一株120円でした。話を簡単にするために、税金や配当は考慮しないものとします。

この企業に9年間投資をして、2026年12月末になりました。株価は1年先EPS(2027年12月末のEPS)にPER15xを掛けた、240円に上昇しています。年率換算リターンは、ROEと同じく、8%です。

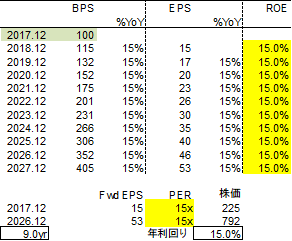

B社(ROE15%)

B社も2017年12月末のBPSが100円でしたが、A社と違い、ROE15%を達成し続けます。2017年12月末、2026年12月末のPERが両方とも15倍だったとすると、9年間投資した場合の年率リターンは年率15%となります。

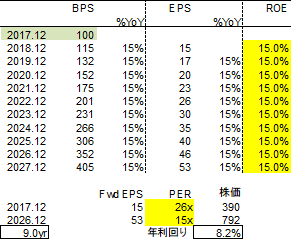

2017年12月末の適正PERは?

もし、2017年12月末にA社、B社がともにPER15倍で取引されていれば、B社を購入した方が良いことは明白です。しかし、市場も企業の質の差を織り込みますので、B社が割高に取引されていることでしょう。では、どれくらい割高であれば許容範囲なのでしょう?

B社を2017年12月末PER26倍で購入したとしても、投資リターンは年率8.2%とA社をPER15倍で購入したときよりも高いリターンになります。

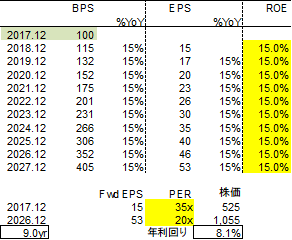

実際には、2026年12月末のB社のPERはA社よりも高く評価されているでしょう。仮にB社の売却時PERが20倍だったとすれば、購入時PERは35倍を支払っても、なおA社(購入時PER15倍、売却時PER15倍)よりもリターンが高いことになります。

長期投資になればなるほど、高いPERを支払える

私これまで、3年先の収益から企業価値算出してきたので、どんなに定性的に評価できる会社でも直近EPSベースでPER20~25倍が支払えるギリギリだなと思ってきました。しかし、10年先まで高ROEが維持されることを見通すことができる場合、PER30倍を超える価格でも十分にリターンが出る場合がありますし、バフェットなどはこのようなタイプの投資で大儲けしてきました(例:Coca-Cola)。

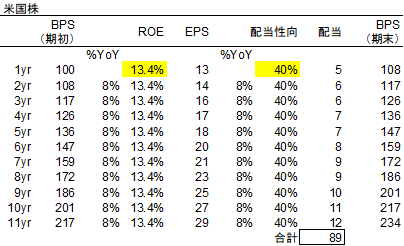

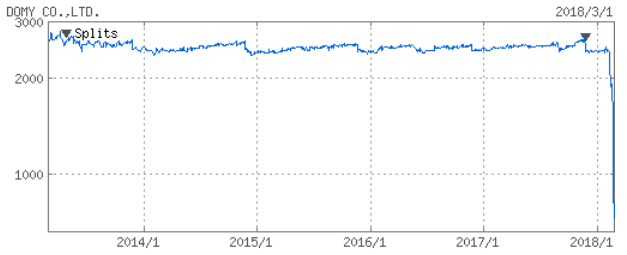

10年先を見て投資することが、どれほど希少なことなのでしょうか?一例ですが、2017年の東証1部上場銘柄の年間売買代金は680兆円でした。2017年の平均時価総額が600兆円なので、市場参加者の平均保有期間は約1年ということです。3年先を見て投資している市場参加者は5%程度でしょうか。5年先を見ていれば1%、10年先を見て投資している人は0.1%もいないと思います。遠くを見通すことができればできるほど、足元の価格変動に惑わされることなく、保有し続けることができます。

株価は、せいぜいこの先1年くらいの出来事しか織り込んでいません。短期的には先行投資で収益悪化するが、中長期的(3年先)の展望が明るいというケースなど、割安に評価してしまうことがあります。こうした近視眼的な株式市場の癖を利用して稼ぎたいものです。そして、間違っても自分が株式市場に釣られて近視眼的にならないようにと、言い聞かせています。

Happy Investing!!