投資先をみつけただけでは稼げない

現在の市場価格が本質価値に比べて大幅に割安と思われる投資先を見つけることは大切です。しかし、それだけでは稼ぐことはできません。実際にその企業の株式を購入し、市場の価格変動に惑わされることなく保有し続け、購入価格より高値で売却して初めて利益が確定します(配当金をもらえる場合もあります)。

投資先と、十分な安全域を確保した購入価格が分かったとして、次に問題になるのは、一体いくら投資すべきかということです。

ケリーの公式とは何か

次のコインを投げる賭けについて考えてみましょう。

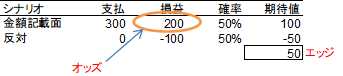

参加料は100円です。コインを投げて、金額が記載された面が表になれば参加料100円に加えて200円もらえます。しかし、金額ではない面が表になれば、参加料の100円は没収されます。両面が出る確率は50%ずつとしたとき、この賭けには資産の何%を賭けるべきでしょう?

損益 x 確率を合計した期待値が0を上回っているので、この賭けには参加すべきです。そして、1回に資産の何%を賭けることが最適かについては、ケリーの公式が答えてくれます。

ある賭けを繰り返し行った場合に資産を最大化するために賭ける資産の割合 = エッジ / オッズ

今回のコイン投げの場合、 エッジ(50)/ オッズ(200) = 1回に資産の25%を賭けることが最適。ということが分かります。

株式投資への応用

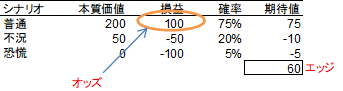

例えば、以下の場合を考えてみましょう。

時価総額100億円で取引されている企業がある。普通の事業環境下での本質価値は200億円だと考えている。景気後退などに見舞われた場合、本質価値は50億まで低下する可能性がある。厳しい不況が続いた場合は、破産する可能性もある。では、この会社に資産の何%を投資すべきでしょうか?

エッジ / オッズ = 資産の60%を投資せよとのお告げです。。。そんなに投資するの怖いと思うのが普通の反応だと思います。しかし、上記コイン投げと比べると、勝率が50%に比べて75%と高いことが分かります。自分の考える確率が間違っているだろうか?など様々な考えが頭をよぎりますが、ケリーの公式に当てはめるといくら賭けるべきかと知っておくのは有益だと思います。

実践者:チャーリー・マンガ―

ウォーレン・バフェットの相棒、チャーリー・マンガ―はケリーの公式を完全に実践しています。彼が自らのヘッジファンドを運用していたときには、投資先はなんと2社。資産の40%と50%を投資していたとか。景気後退時に市場価格が1/3に減ったこともあったようですが、鉄の精神力で保有を続け、最終的には大儲けしたそうです。

集中投資した方がよいことは分かっていても、集中投資するほど日々の価格変動が大きくなります。日々の価格変動が関係ないことを頭で理解しつつも、私などはまだまだ影響を受けてしまいます。認知的整合性に欠けていることは認識しながらも、含み益が増えれば嬉しく、含み損を抱えれば落ち込んでしまいます。ご参考までに、ウォーレン・バフェットは、一つの投資先に資産の最大40%を投資していたそうです。しかし、そのような場合は滅多になかったと語っています。

ごく少数の、非常に有利な投資機会に、大きく賭ける。。。少しでも実践できるように頑張ります。

Happy Investing!!

株式投資への応用を計算したところ、80%の金額を投資した時に幾何平均リターンが最大化しました。

(1+1*0.8)^0.75*(1-0.5*0.8)^0.2*(1-1*0.8)^0.05≒1.294601567984756

(1+1*0.6)^0.75*(1-0.5*0.6)^0.2*(1-1*0.6)^0.05≒1.26535560905626