パブライ氏がポッドキャストに登場

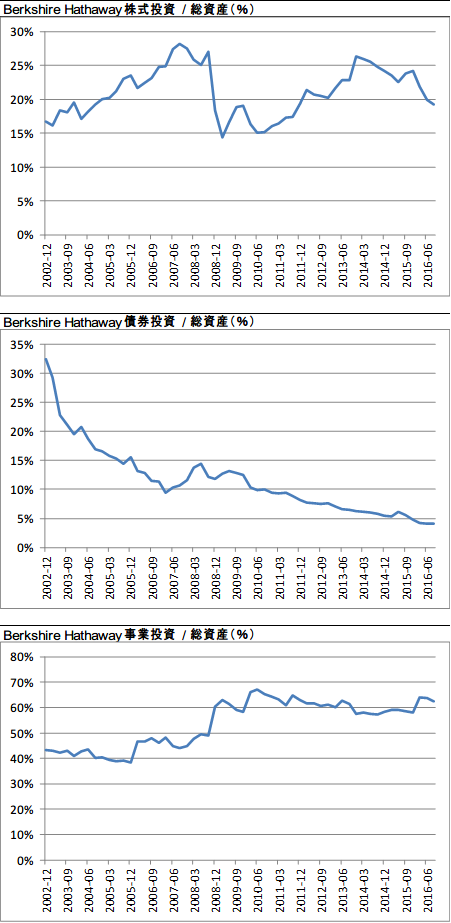

Berkshire Hathawayを率いるウォーレン・バフェットはバリュー投資家の憧れの存在です。私はモニシュ・パブライにならって、優れた投資家を積極的に真似(クローニング)しようとしています。

先日、The Investor’s Podcast という著名投資家が出演するポッドキャストに、モニシュ・パブライが出演 しました。その中で、Berkshire Hathawayのキャッシュポジションについて次のようなやり取りがありました。

司会 :バフェット氏は常々、企業価値の評価に集中しろと言っています。ミクロを正しく理解するだけでも難しいのだから、マクロの心配はするなと言います。しかし、私はバフェット氏がクレジットサイクルについて深い洞察を持っているように思えてなりません。その証拠として、バフェット氏はリーマンショック前にも大きなキャッシュポジションを持っていましたし、今もまた、80億ドル以上のキャッシュポジションを持っています。

モニシュ :私はバフェット氏とクレジットサイクルについて議論したことがありますが、ここでその内容を明かすわけにはいきません。ただ一つ言えることは、バフェット氏は何一つ隠そうとはしていないということです。彼は、リスクリターンに見合うと思えば投資するし、そう思えなければ動かない。ただ、それだけのことなのです。その結果がBerkshire Hathawayのバランスシートに表れています。

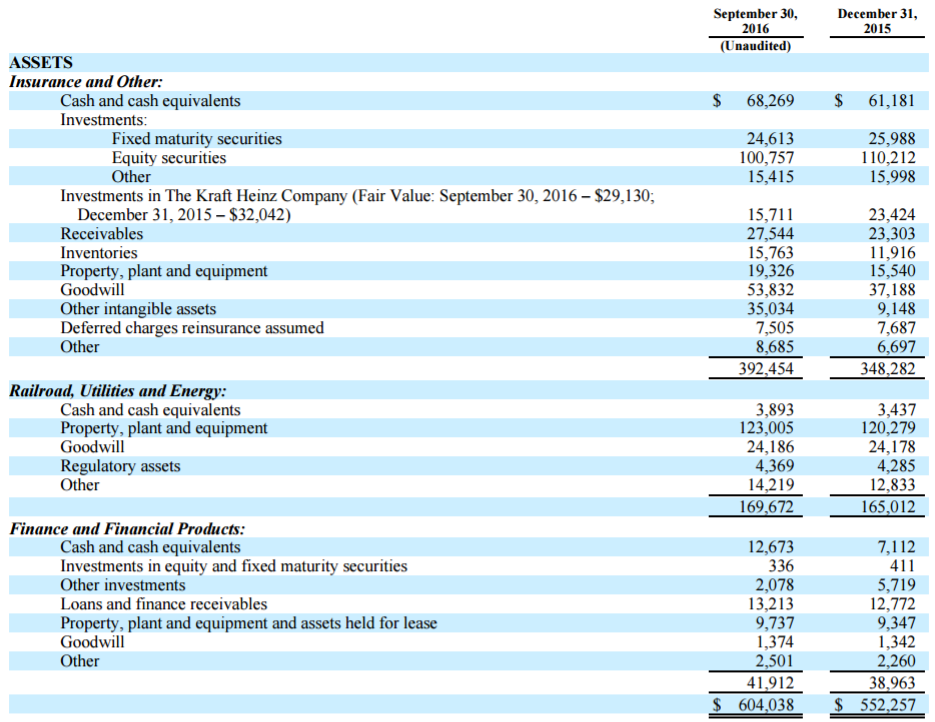

2016年9月末に85億ドル(約9兆円)のキャッシュポジション

実際にBerkshire Hathawayのキャッシュポジションを調べてみましょう。

まず、Berkshire Hathawayのホームページ に行き、Annual&Interim Reportsをクリックすると下のようになります。シンプルに、各四半期の報告書を読むことができます。

2016年第3四半期(9月末)のレポートを開いてみましょう。PDFファイルの3ページ目にバランスシートがのっています。

3部門に分けて開示されていますが、Cash and cash equivalentsを合計すると、$68.2 + $3.89 + $12.67 = $85億米ドル(約9兆円)になります。

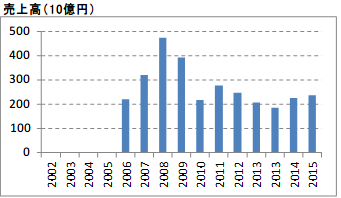

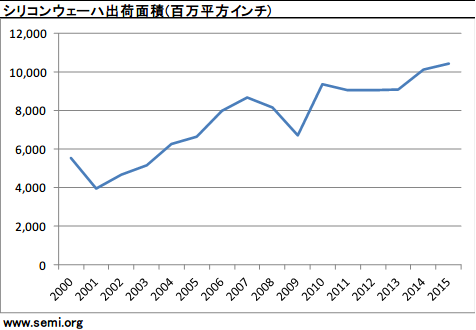

次に、時系列でみると、過去最高水準であることが分かります。S&P500の値動きと比べると、見事に連動しています。2008年まではキャッシュポジションを積み上げ、リーマンショックの安値で投資に踏み切っていることからキャッシュポジションが減少しています。バフェット氏のキャッシュポジションが大きく減ったとき(大型買収を除く)は株式市場の買い時ということは言えそうです。

S&P500 (Google Finance) バランスシート比率でみると

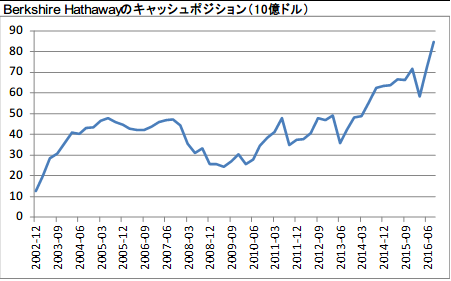

キャッシュポジションは確かに過去最高ですが、同じく資産総額も日々増加しています。例えば、1000万円運用している人の500万キャッシュポジション(50%)と、その同じ人が後日3000万円運用しているときの1000万キャッシュポジション(33%)を比べても、投資の強気弱気は良くわからないということです。

そこで、キャッシュポジション / 総資産をみてみます。すると、現在は14%であり、過去と比べて非常に高いわけではありません。2004年代のバフェットは、25%ものキャッシュポジション(40億ドル以上)を抱えて、魅力的な運用先が見つからなかったことを示唆しています。

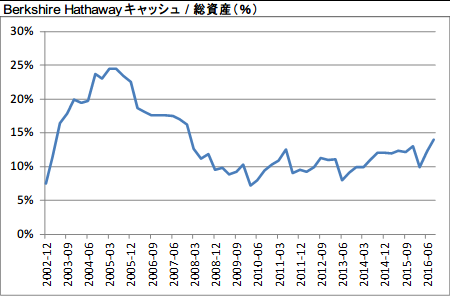

私はバークシャーのバランスシートを4つに分けて理解しています。 (1)キャッシュ、(2)株式投資、(3)債券投資、(4)事業投資です。この4つを合わせてバランスシートの100%になります。それぞれの比率を見ていくと、いくつかの傾向がみられます。

1、債券投資が大幅に減少。中央銀行の低金利政策を受けて、債券投資の魅力は大きく減少していると判断しているようです。

2、事業投資にシフト。Berkshireの総資産は60兆円と巨大です。上場企業への投資では、資金の投資が間に合わないのでしょう。アメリカには時価総額が10兆円を超える上場企業が50社ほどあります。仮に1社の5%を購入したとしても5000億円、Berkshireにとっては資産の1%も投下できません。しかも、バフェット氏が買っているという大量保有報告書が出れば、多くの投資家が追随して価格を押し上げてしまいます。そこで、リーマンショック後のバフェット氏は、Berlington Northern Santa Fe(鉄道、2009、260億ドル)、Heinz(食品、2013、280億ドル)やPercision Cast Parts(鋳造品、2015、323億ドル)といった大企業を丸ごと買収しています。会計上連結されるこれら投資は株式投資ではなく、事業投資として現れるのです。

まとめ

バフェット氏が率いるBerkshire Hathawayのバランスシートを遡ると、たしかに現在のキャッシュポジションの絶対額は過去最大ですが、総資産対比では2008年以降に対して少し多くなってきたという程度です。徐々に買いたい資産が見つからなくなってきているのかもしれません。

一番明らかなトレンドは、債券投資を大きく減らしていること です。低金利環境で、リスクリターンが悪いと判断しているのでしょう。

世界一の投資家のバランスシートの動きから学ばせて頂きましょう!

Happy Investing!!