投資対象が見つかった次は、投資額を決める必要がある

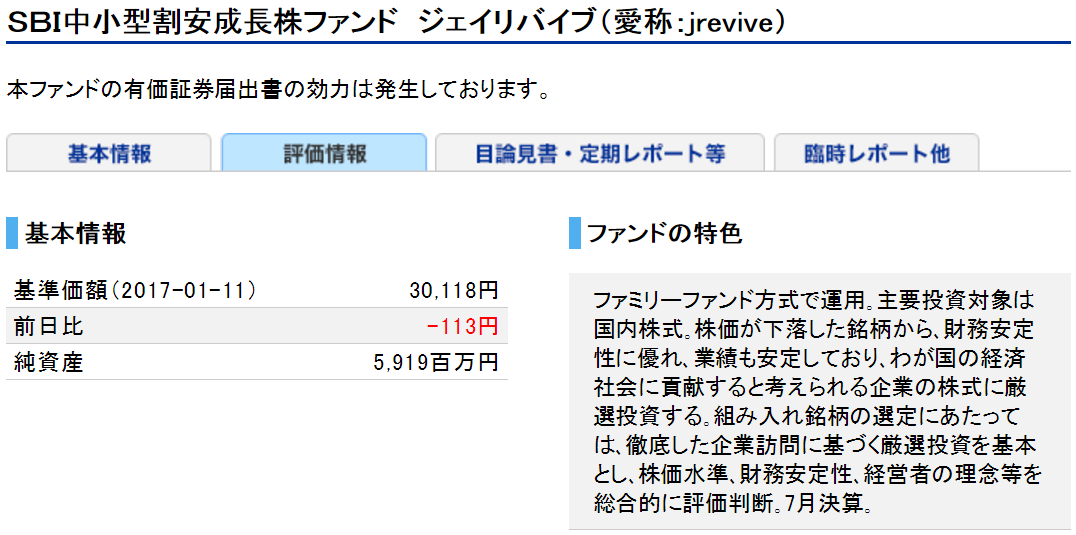

事業内容が理解でき、本質的価値の算定に自信を持てる会社が見つかったとします。さらに、現在市場で取引されている価格は本質価値の半値以下、つまり100%以上の上値余地が見込まれます。私の投資基準を満たしていますが、ポートフォリオ全体を100として、いくら買うべきでしょうか?

投資額が小さすぎては、株価が大幅に上昇してもポートフォリオ全体への貢献は限定的です。逆に投資額が大きすぎると、本質価値の算出が間違っていて損失を出した場合の被害が大きくなってしまいます。

みなさんは、投資額をどのように決めていますか?

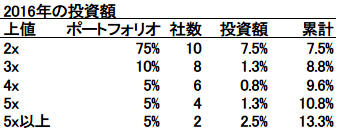

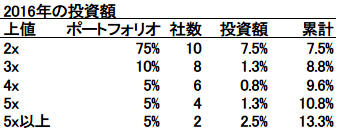

2016年の投資額の決め方

Mohnish Pabraiの投資額の決め方

これまでも紹介しているように、私はMohnish Pabraiというバリュー投資家の投資戦略を真似しています。自分より優れた人の方法を真似することで、結果まで真似してしまおうと考えています。

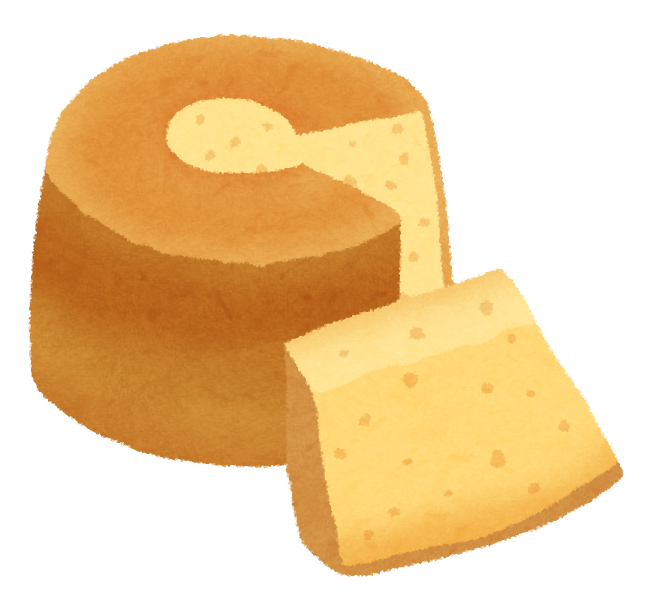

上記のYoutube動画を4:04まで飛ばすと、下のポジション戦略が出てきます。

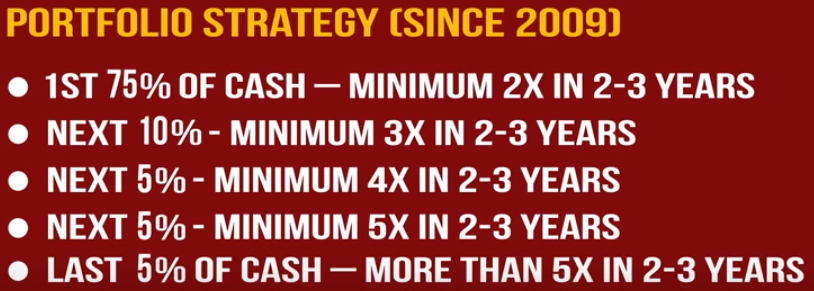

リーマンショック前のMohnish Pabraiはポートフォリオを10分割して、1社につき10%づつ投資していたそうです。しかし、リーマンショックのように大幅な株価下落局面では、安くて買いたいのに買付余力がない事態に直面してしまいます。その教訓から、上値余地に応じてポートフォリオの投資額を決定する方式に変更しました。

私もこのポジション戦略を採用していますが、上値余地が100%以上の企業にポートフォリオの75%を投資するようには教えてくれても、何社に投資するべきかは教えてくれません。

10社への投資は分散しすぎ

リーマンショック前のMohnish Pabraiが10社に投資していたという事から、私も最低10社に分散しようと考えました。まとめると、以下のようになります。ポートフォリオの75%は上値余地が100%あると思う会社へ投資します。10社へ分散するので、1社あたり7.5%を投資することになります。

2016年が終わってみると、私は元本の50%程度しか投資できませんでした。7.5%を満額購入できた会社は4社しかありませんでした。運よく投資した会社の株価が平均50%上昇したのでポートフォリオ全体としての運用成績は+25%以上を記録できましたが、上値余地100%以上あると思える投資対象を10社も見つけられないよ、というのが率直な感想です。

私は現金比率を下げたいがために、躍起になって新しい投資対象を探していましたし、買いたいという思いが強すぎて分析が甘くなるという悪影響の危険性を感じました。そもそも問題の根源は、10社へ均等に分散すると決めたことにあります。この決定は間違っていたと思います。

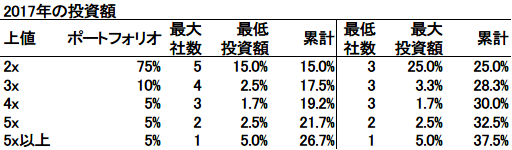

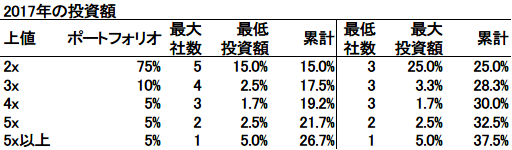

2017年の投資額の決め方

成功している投資家の教えは、最大5社、最低3社

投資額について多くの投資家が語っています。Warren Buffettは、「ポートフォリオの80%を5つの会社に投資する。最大の投資額は25%にする」と語っています。Charlie Mungerは「3社で十分」とも言っています。

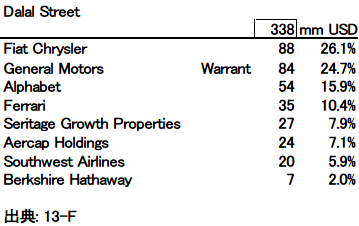

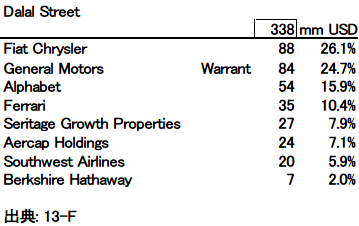

13-Fで報告されたMohnish Pabraiの2016年9月末のポートフォリオを見てみます。詳細な現金比率は分からないのですが、自信ある投資アイディアにはポートフォリオの20%を投資していると考えられます。このことからも、私が2016年に採用していた1社7.5%はあまりに低かったと言わざるを得ません。自信がある投資先に十分な投資額を充てなかったことで、機会損失を生んでしまったことになります。

投資先を最大5社に絞ることにします

2017年からの投資額は以下の通りです。

上値余地2倍の会社にポートフォリオの75%を充てることは変わりませんが、投資先は最大5社とします。つまり、最低でも1社につきポートフォリオの15%を投資します。また、最低限の分散を行うために投資先は最低3社とします。Mohnish Pabrai、Warren Buffett、Charlie Mungerというスーパーバリュー投資家たちのポジション取りの英知を結集したポジション戦略だと悦に入ってます。

ポートフォリオの15%を投資することが怖いと思う企業は、おそらく少額でも保有すべきではありません。大量に買うほど自信のある投資先を厳選することが、よりよい投資リターンにつながると実感しています。

みなさんは、どのようなポジション戦略を採用しますか?

Happy Investing!!