経営者の能力は、在任中の相対株価リターンで測ることができる

経営者の能力はどうすれば測れるでしょうか?経営者もプロスポーツ選手のように数量的な戦いをしているはずなのに、野球投手の防御率や、外科医の合併症発生率のようにパフォーマンスを測定する基準がないのが現状です。

『破天荒な経営者たちー8人の型破りなCEOが実現した桁外れの成功』によると、経営者の偉大さを評価するために必要な数字は三つしかありません。

(1)在任中の株価の年間リターン率(複利)

(2)同じ期間の同業者のリターン率(複利)

(3)幅広いマーケットのリターン率(複利)

もし経営者が同業他社とマーケットの両方を大きく上回るリターンを上げていれば、その人は「優れた」経営者と言えるのです。

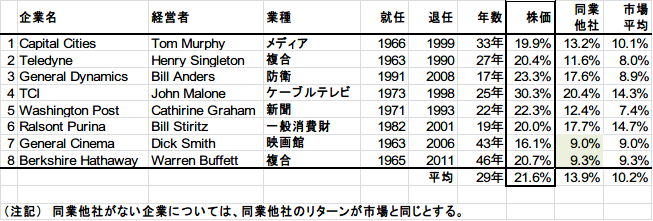

年率21.6%の29年複利リターンを達成した8人の破天荒な経営者

本書に登場する8人の経営者を平均すると、年率21.6%の29年複利リターンを達成しています。1円が、29年後に290円になって返ってきたのです。彼らは、同業他社リターン(年率13.9%)や市場平均リターン(年率10.2%)を大幅に上回っています。

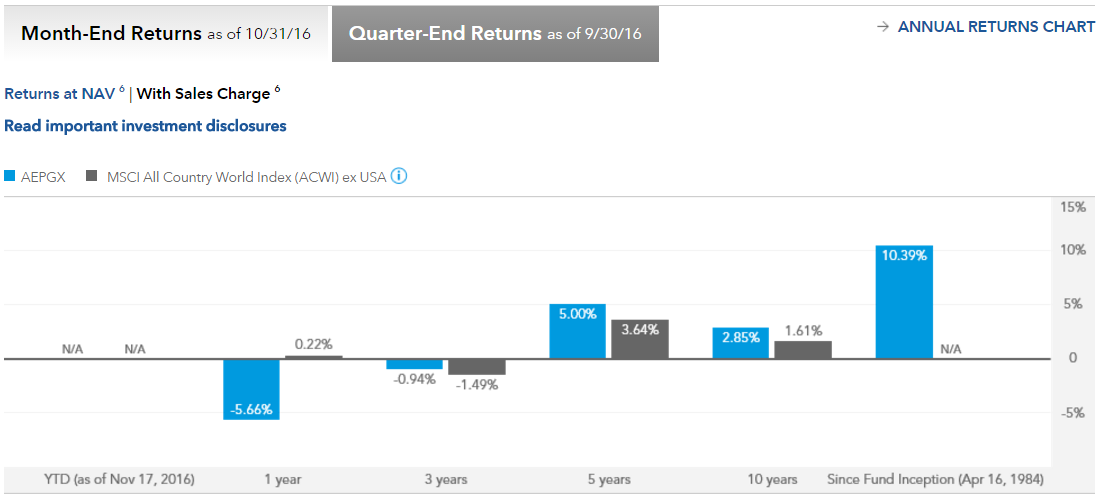

運用の世界では、長期間(10年以上)にわたって市場平均リターンを年率1%上回れば称賛を浴びます。例えば、私が以前勤めたキャピタル・グループの旗艦ファンドの一つ、EuroPacific Growth Fund(運用資産12兆円)は10年間でインデックスを年率1.2%上回っており、高い評価を受けています。それに比べてこの経営者たちは、同業他社リターンを年率8%上回り、さらに市場リターンを年率11%上回っているのです。まさに、規格外の結果を残しています。

破天荒な経営者の共通点

経営者として成功するために必要な二つのこと

(1)事業を効率的に運営すること

(2)そこで得た現金をうまく使うこと

ほとんどの経営者は(1)に力を注いでいますが、(2)についてはトップクラスのビジネススクールでさえ教えていないそうです。この状況を、ウォーレン・バフェットは以下のようにまとめています。

[aside type=”normal”] 企業のトップの多くは、資本配分のスキルを持っていません。ただ、彼らの力不足は驚くことではないのです。社長になる人は、販売や製造や技術や管理など何らかの分野で優れていたり、なかには社内の駆け引きがうまかったりしたことでその地位まで上り詰めた人が多いからです。しかし、CEOになれば新しい任務として資本配分の決断を下す必要に迫られます。ところが、これは重要な仕事であるにもかかわらず、彼らの多くはまったく経験がないし、簡単に極められることでもありません。 [/aside]

破天荒な経営者たちの共通点

(1)経営者の最も重要な仕事は資産配分

(2)長期的に重要なことは、全社的な成長や規模ではなく、一株あたりの価値

(3)長期的な価値を決めるのは、報告利益ではなくキャッシュフロー

(4)分権組織は起業家的エネルギーを放出し、コストと「怨念」を減らす

(5)長期的な成功には独自の考え方が不可欠で、外部からの助言は気が散るし時間の無駄

(6)最高の投資先が自社株のこともある

(7)買収においては忍耐が肝心だが、ときには大胆さも必要

まとめ

多くの経営者は事業を効率的に運営することに力を注いでいて、「過去最高売上」や「過去最高益」と誇らしく語る姿からも、会社規模の拡大が社会的地位や自己評価の向上につながると考えているようです。しかし、投資リターンの観点から大切なのは規模や成長ではなく、一株あたりの価値を長期的に上げてくれるかどうかです。

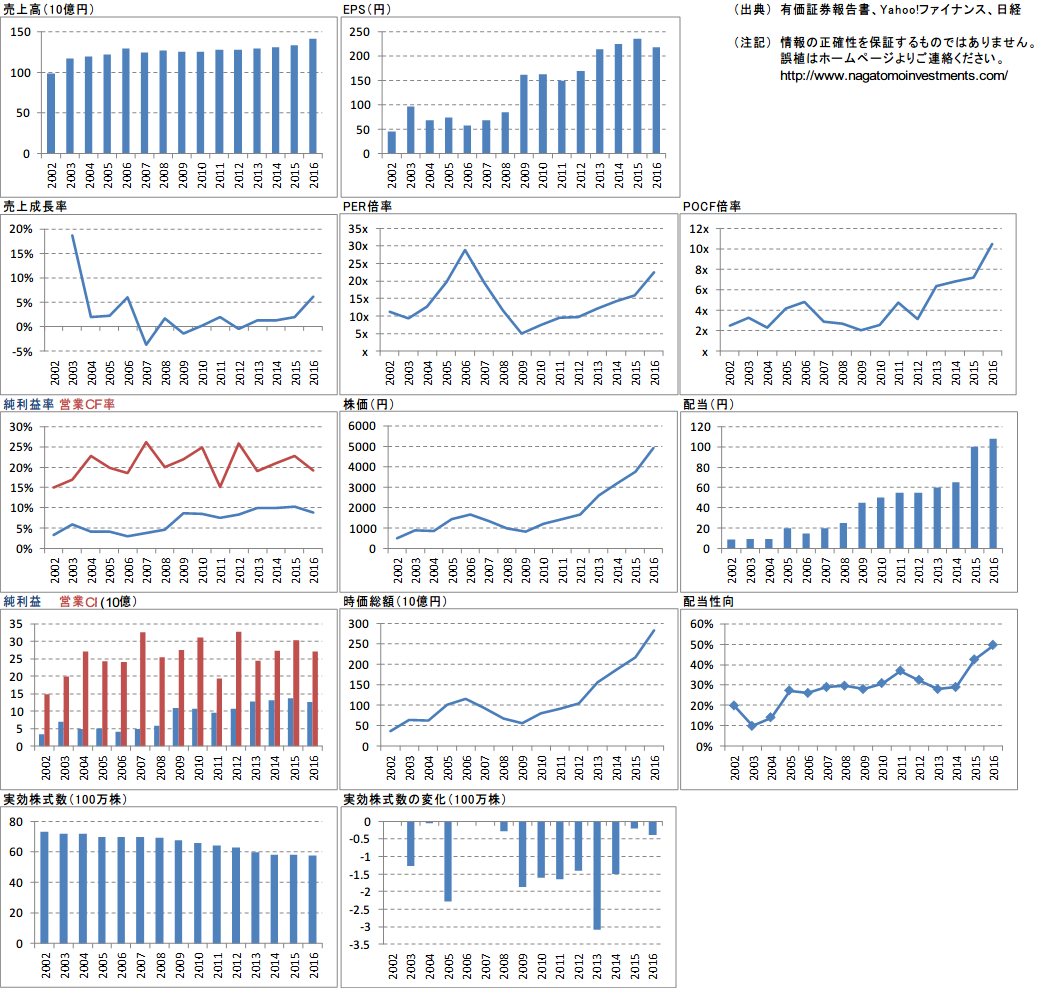

長期的なリターンの原動力は、強い事業 x 優れた資本配分 の両輪です。どちらが欠けていても、長期的に高いリターンは望めません。業績だけではなく、株価が安いときにタイミングよく自社株買いをしているか?企業買収に高いバリュエーションを払いすぎていないか?このような基本的な質問をすることで、経営者の資本配分能力を推察できます。長期間の業績推移を見るために、Nagatomo Investmentの長期業績レポートをご活用ください。

資本配分の優れている日本企業:第一興商(7458)

【関連】第一興商(7458)長期業績レポート

最後に私が日本企業で特に資本配分が優れていると思っている第一興商(7458)を紹介します。通信カラオケDAMでトップシェアを持っており、潤沢なキャッシュフローがあります。資本配分として積極的な自社株買いを行っていますが、PERの高かった2005~2007年度は自社株買いを控えるなど規律が感じらる素晴らしい企業です。結果として、過去14年複利で年率20%以上のリターンを株主にもたらしています。