分析ツール > 長期業績推移レポートの提供をはじめました

『何年分の業績を調べればいいのか?』という記事では、入手しやすい2005年度までの有価証券報告書を元に、過去15年分の業績推移を確認することをお薦めしました。慣れてくれば1社10分で完成できますが、みなさまの一助になればと、長期業績レポートの提供をはじめました。企業調査のお役に立てて頂ければ嬉しいです。

ホームページ上部のメニューから、分析ツール > 長期業績レポート と進んでください。日経225採用銘柄からレポートを作成していきます。追加して欲しい情報などコメントを頂けると有り難いです。よろしくお願いします。

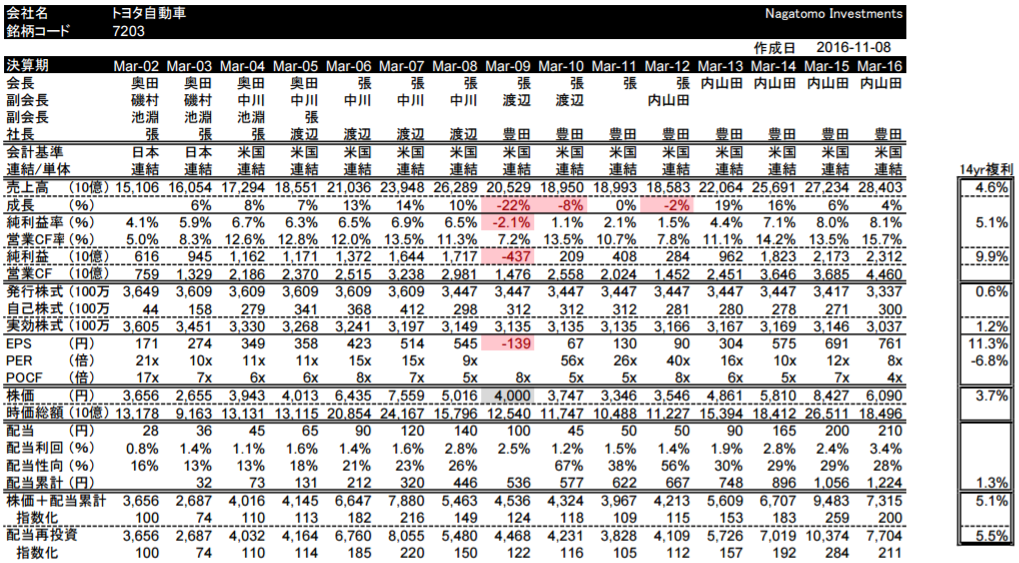

長期業績レポートの見方(例:トヨタ自動車)

まず決算期、経営陣、会計基準をのせました。次に、PLを中心に決算実績をまとめました。さらに、実効株式数(発行済み株式数 – 自己株式数)からEPS(一株利益)、バリュエーション(PER, POCF=営業CF倍率)、配当額をのせました。

一番下に、投資家として一番興味のある投資リターンを、配当再投資あり・なしの2パターンで計算しました。例えば2002年3月末にトヨタ自動車株を購入した場合、2016年3月末に約2倍(14年複利で年率5%少々)になったことが分かります。

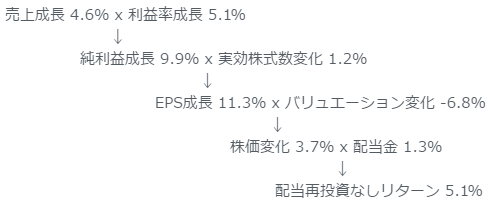

投資リターンを要素分解して理解を深めましょう

右の14yr複利という項目ではリターンを要素分解しています。

リターンを要素分解すると、トヨタ自動車は年率11%でEPSを成長させたことが分かります。15兆円という売上規模からでも年率10%以上でEPS成長したという結果は、素晴らしいと思います。さすがはトヨタのオペレーション力です。しかし、PERが21xから8xまで切り下がったことから、投資リターンとしては年率5%と見劣りします。

要素分解から投資のポイントが見えてきます

今後の投資リターンを考える際には、(1)売上、(2)利益率、(3)バリュエーションの見通しがポイントになります。

(1)トヨタ自動車は世界最大の自動車会社になったが、どれくらいの売上成長が見込めるのか(全世界需要 x シェア)?

(2)過去最高の利益率にあるが、この水準を維持できるのか(電気自動車など商品ミックスの影響は)?

(3)バリュエーションは過去最低水準にあるが、本質価値に対して十分に低いか?

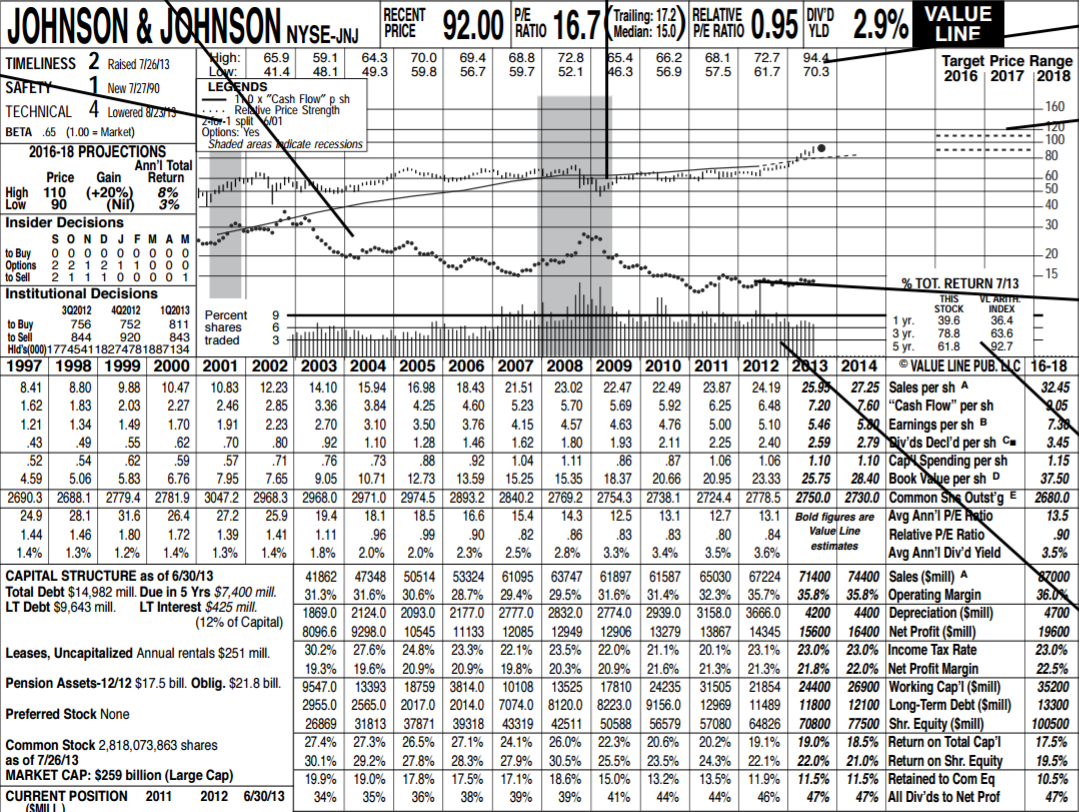

Value Line社の長期業績推移レポートを目指しています

アメリカではValue Line社が上場企業各社の長期業績レポートを提供しています。下が、Value Line社の参考レポートです。Johnson&Johnson社の過去16年分の業績推移や経営指標が網羅されていて、これ1枚を見れば企業の概要が分かるようになっています。

まとめ

日本では、アメリカのValue Lineレポートのように、会社の長期業績の推移を手軽にみる方法がありません。投資調査の参考にして頂ければ嬉しいです。よりよい資料にしていくためにコメント、アドバイスをお願いします。