前回の投稿では、富士フィルムによる和光純薬の買収ニュースを元に過去15年業績サマリーを振り返り、富士フィルムの資本配分が効率的ではないと指摘しました。

読者の方から、「富士フィルムは主力の写真フィルム需要がデジタルカメラに置き換わる中、大胆な業態転換により生き残った成功例なのではないか?」という質問を頂きました。こうした質問は、より深く考えるきっかけになります。ありがとうございます。

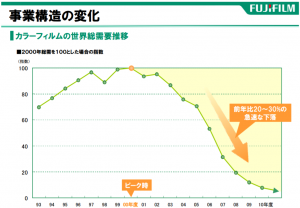

写真フィルムの市場は10年で1/10。富士フィルムの売上は横ばい

2000年度、写真フィルムの売上は全社の20%を占めていたそうです。撮った写真をプリントするための現像液や印画紙を含めると、全社売上の54%、営業利益の70%を占めました(出典:Business Journal)。その後10年間で写真フィルムの世界総需要は約1/10に激減します。

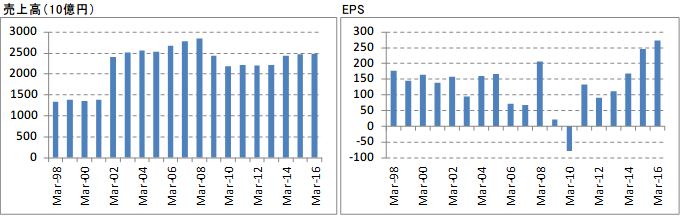

売上高やEPSの推移をみると、2002年3月の富士ゼロックス連結子会社化による売上増加を除いては横ばいを維持しています。写真フィルム事業の衰退を考えれば、十分に健闘したと評価すべきなのでしょうか?

富士フィルムの多角化に対しては、高い評価がほとんど

Googleで「富士フィルム 成功」、「富士フィルム 失敗」と検索すると、成功事例として取り上げる記事ばかりみつかります。「コダックの失敗、富士フィルムの成功」という構図で語られることがほとんどです。

以下、象徴的だった記事へのリンクです。

・東洋経済オンライン:『富士フィルムはなぜ大改革に成功したのか』 (2013年11月)

・ハーバードビジネススクール出版:『富士フィルム:第二の創業』(2007年3月)

称賛の声ばかりだと、天邪鬼な私は生理的に違和感をもちます。2000年から富士フィルムを率いる古森社長・会長はそれほど完璧な経営をしたのでしょうか?

ROAという尺度で各事業をはかると、多角化は失敗している

富士フィルムは、(1)イメージング、(2)インフォメーション、(3)ドキュメントという3事業を展開しています。各事業をROA(総資産利益率)という尺度ではかってみます。

ROAは、稼ぐためにどれだけの資金を使っているかを表しています。例えば、「事業で1億円稼いた」という人がいたとします。知りたいのは、「1億円稼ぐためにいくら使ったの?」という事です。仮にAさんは100億円で工場を建て、1億円を稼ぎました。Bさんは10億円で飲食店チェーンを作り、1億円を稼ぎました。利益は同じですが、AさんのROAは1%(=1/100)、Bさんは10%(=1/10)です。資本配分という観点からは、Bさんがはるかに効率のよい事業経営をしています。

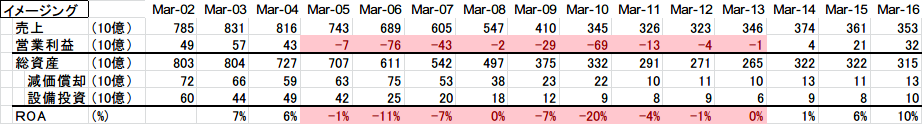

(1)イメージング事業

フィルムやデジカメなど写真撮影に関する事業です。売上高は2001年度の約8000億から2015年度の約3500億円まで半減以上しました。2004年度から9期連続赤字を記録しながら撤退の意思決定は遅く、2013年になってコンパクトデジカメの開発を諦めましたが、まだ高価格帯の製品開発は続けています。高価格帯はキャノンやニコンに対してユーザー数、レンズのラインナップ、保守などの観点から勝ち目がないと思うのですが、やめられないようです。それでもROA10%台を回復しているので、事業の絞り込みによる一定の成果が出ていると評価できます。

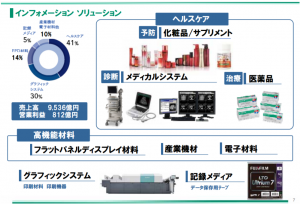

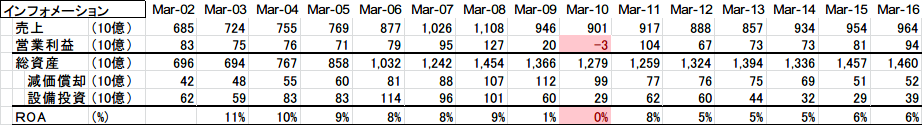

(2)インフォメーション事業

多角化の目玉である、化粧品、医療機器、医薬品に関する事業です。売上高は2001年度の約7000億円から2015年度の約9500億円まで+40%成長しましたが、使っている資産は7000億円から1兆4500億円まで倍増しています。営業利益に至っては+14%しか増えていません。つまり、「2倍以上のお金を使いながら、14%しか利益が増やせていない」状況です。これはよい資本配分とは言えませんし、必然的にROAは低下しています。

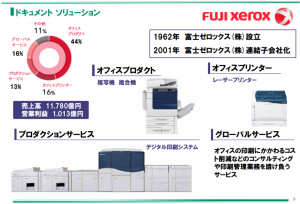

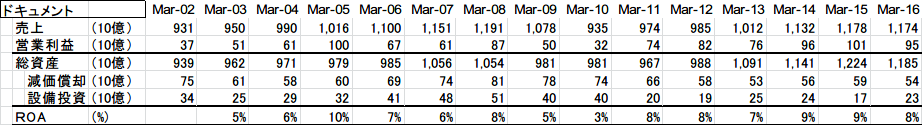

(3)ドキュメント事業

ドキュメント事業は、業務用印刷を担っています。OA機器本体だけではなく、ソリューションとして提供するMPS(マネージド・プリント・サービス)で、富士ゼロックスは国内トップシェアです。オフィスで印刷する需要は景気変動の影響を受けにくく、リーマンショック後も売上は微減しただけです。印刷技術が確立している以上、新規参入障壁も高く、先行きが見通せる非常に強い事業です。大きな成長は見込めませんが、ROAは10%近辺で安定推移しています。

主力はドキュメント事業。多角化しない方が資本効率は改善する。

3事業をROAの水準や安定性から判断される競争力で並べると、ドキュメント>イメージ>インフォメーション の順になります。「富士フィルム=多角化成功」という図式は誤解を生んでいます。

経営陣として私が考える最適解は、写真フィルムの衰退は受け入れて需要に合わせて供給能力を絞り、競争力のないデジカメには参入しない。写真フィルムで培った技術を活かして多角化展開したくなる「技術優位的衝動」を抑え、競争優位性が確立できていて先行きが見通せるドキュメント事業に投資するという地味なものです。

ドキュメント事業からのキャッシュフローを多角化に使わず、海外ドキュメント事業へ投資できた可能性は十分にあったように感じて残念です。富士フィルム=多角化成功という誤った評価が経営陣を縛り、多角化以外の選択肢をとれなくなっている可能性を懸念します。

まとめ

富士フィルムの多角化経営が成功したというような、広く受け入れられている評価についても、数字の裏付けを持って理解することが大切です。セグメント別ROAの推移を比較すると、インフォメーション事業への多角化投資する経営判断が、資本配分という観点から疑問であることが分かります。

富士フイルムです。

富士フィルムではありません。

上から目線で語るなら、会社名くらい正しく表記しないと、その程度かと思われるだけですよ。

ご指摘ありがとうございます。

当方、社名の違いは全然気づきませんでした。

失礼致しました。

長友

タイトルだけで本文は直っていませんね 富士フィルム→富士フイルム

ついでに言うなら キヤノン も キャノン ではなく キヤノン です

企業買収に確かにお金は使いすぎだけど。医療関係や化粧品関係は投資したからと言ってすぐ儲かるわけではないので、これから投資の効果がでるかどうかですね。少なくともあと3-4年のうちに効果が出ないと苦しいですね。事業の柱になるかどうかは少なくとも5年以上はかかると思いますよ。

そのころには古森会長は引退していると思うけど・・。

古森会長の判断は正しかったのか間違っていたのか、すぐにはわからないけど、あの時はそうするしかなかったと思いますよ。何も動かないで会社が縮小するなら、動いた方が良い。

コメントありがとうございます。

私は、会社の規模が縮小することがいけないという発想に疑問です。株主としては、規模ではなく一株あたり利益(EPS)が上がることが重要です。不採算部門を売却し、その資金を自社株買いや配当を通して投資家に返すことも立派な経営だと思います。日本の国内市場は間違いなく縮小するので、多くの企業が規模を維持しようとすればするほど過当競争から利益が減少することを懸念します。こうしたマインドセットも、デフレの一因ではないでしょうか?

Happy Investing!!

一つお尋ねしたいことがあるのですが、ドキュメント事業の推移の表(出典:有価証券報告書)は有価証券報告書のどのページを参照にされたのか具体的に教えていただきたくこのコメントをさせていただきました!ご返答の方よろしくお願い致します。

コメントありがとうございます。

有価証券報告書のセグメント情報を参考にしています。

セグメント別に、資産総額や減価償却費、設備投資額が載っていると思います。