長期投資とは何か?

パッシブ投資全盛の今ではあまり聞かれなくなりましたが、長期投資という言葉が流行った時期があります。澤上篤人さんが1999年8月に立ち上げた『さわかみ投信』が積極的に発信していた、優良企業の株式を景気循環を超えて長期間にわたって保有すれば高リターンが得られるという投資哲学です。長期にわたって投資先企業を応援しようという、素晴らしい発想に思えますが、果たしてリターンは伴っていたのでしょうか?

長期投資を推奨する『さわかみ投信』の運用成績は?

1999年からのリターンは年率4.2%。TOPIXの年率-0.5%を大幅に上回っている

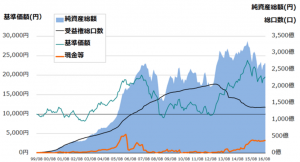

長期投資を推奨する『さわかみ投信』の運用成績はどうだったのでしょうか?2016年10月26日の基準価格は20279円で、17.2年の投資リターンは年率4.2%でした。同期間のTOPIXリターンは、1500円から1383円で、年率-0.5%。配当再投資を含めるとリターンが1.5%改善して年率1.0%としても、さわかみ投信はTOPIXを大幅に上回る運用成績を残しています。

市場ベンチマークを長期間に渡って年率3%も上回ることはとても難しいことです。そのようなファンドはほとんどないはずです。さわかみ投信の発足期から投資していれば、日本株に投資しているファンドの運用成績として十分に納得できると思います。

さわかみ投信の発足時からのリターンは、S&P500へのパッシブ投資とも遜色ない

パッシブ投資の代表格が米国S&P500です。同期間のS&Pリターンは円換算で年率2.8%。配当再投資でリターンが1.5%改善すると仮定して年率4.3%。さわかみ投信のリターンは、S&P500のパッシブ投資とも遜色ないリターンが出ています。

日本株アクティブ vs 米国株パッシブ

日本株へのパッシブ投資は厳しい

ここまで見て来たリターンの順位は、さわかみ投信=米国株パッシブ>日本株パッシブ です。まず、日本株へのパッシブ投資は避けた方が良さそうです。私が考えるその理由は、TOPIXに長期パッシブ投資をしたとしても競争力のない大企業が数多く含まれており、さらには市場の自浄作用が作用しにくいためリターンが出ません。

さわかみ投信より、米国株パッシブ

仮にさわかみ投信と米国株パッシブが同じリターンを出るとすれば、どちらに投資すべきでしょうか?私であれば、米国株パッシブを選びます。判断すべきは、さわかみ投信の運用能力と米国大企業の競争力のどちらが持続性があるかという点です。私は、米国大企業全体の競争力を選びます。

では、日本株への長期投資に可能性はないのでしょうか?

日本株のアクティブ投資で勝つにはどうすればいいのか?

さわかみ投信の保有株式は大企業中心

さわかみ投信の保有株式上位10社は以下の通りです。ある事業領域で世界的に高シェアを持つ競争力ある企業が並んでおり、長期投資を有言実行していると感じます。しかし、大企業に偏っているとも感じます。さわかみ投信の運用資産は2500億円あるので、ある銘柄を資産の2%買おうと思えば、購入金額は50億円になります。大量保有報告書提出基準以下の時価総額5%以下で50億円買おうと思うと、最低でも時価総額1000億円必要です。

時価総額1000億以上は約700社に対して、1000億以下は約3000社

現在、時価総額1000億以上の企業は現在700社。1つの企業を資産の2%買うとすれば合計50社必要だから、1/14の確率で投資しなくてはいけません。逆に、時価総額1000億以下は3000社もあります。このうち10社投資すれば、1/300の確率でいい会社を探せばいいだけで、一気に投資機会が広がります。

中小型株への長期集中投資で個人投資家の特徴を最大限に活かす

個人投資家は運用資産が小さいので、時価総額の小さな流動性の低い企業にも投資できます。また、自己資金を運用しているので、短期的な株価変動が大きくても文句を言うお客さんはなく、厳選した企業への集中投資ができます。日本の中小型株への長期集中投資では、個人投資家の特徴が最大限に活かせるのです。

まとめ

時間のない個人投資家は、米国株パッシブ投資を

日本の優良大企業への長期投資は、さわかみ投信が実践してくれたように日本株パッシブ投資よりよい運用成績を残せるようです。しかし、日本企業の競争力や日本市場の自浄能力そのものが弱いため、米国株パッシブ投資と遜色ない運用成績となってしまい、それであれば私は米国株パッシブ投資を選びます。

時間をかけても高いリターンを目指す個人投資家は、日本株の優良中小企業への長期集中投資を

私が考える日本株投資の解決策は、優良中小型株への長期集中投資。そもそも良い企業は少ないので、投資対象の母集団を増やすか、投資する企業数を減らすしかありません。これは運用資産の小さい個人投資家の強みが生きる分野です。埋もれた宝石を探すために、頑張りましょう!