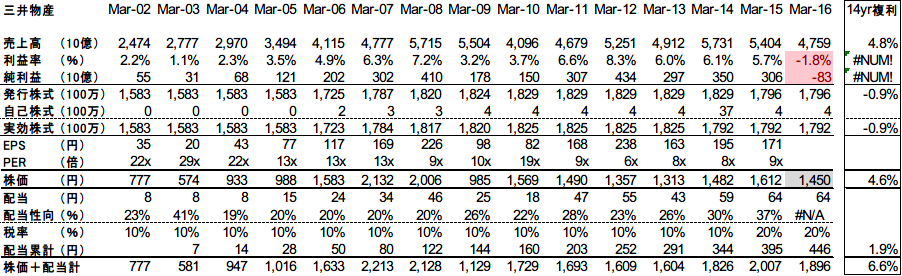

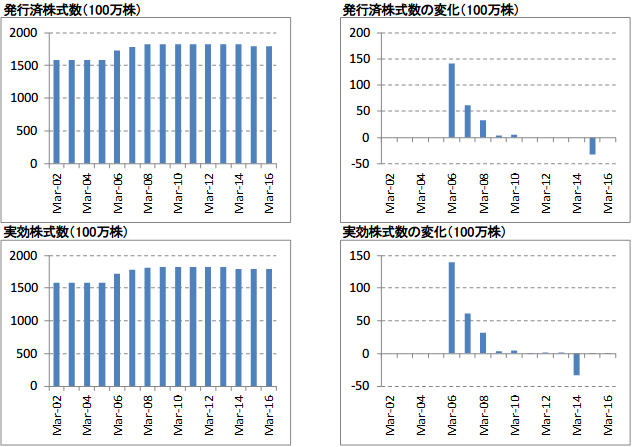

2014年3月期に自社株買いして、2015年3月期に消却した。

三井物産の発行済株式数と、実効株式数(発行済株式数ー自己株式)の推移をみていくと、2014年3月期に3000万株以上(発行済株式の2%)の自社株買いを行い、2015年3月期に消却したことが分かります。

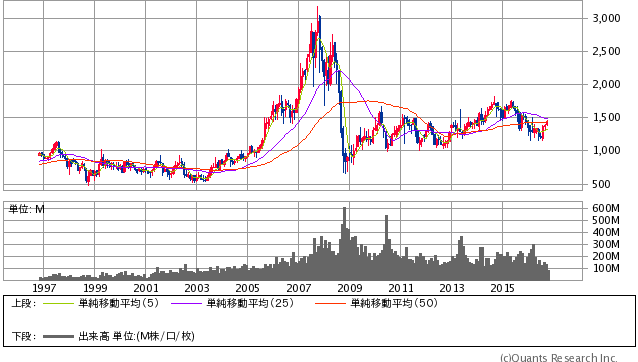

株価が高いときに株式発行して、株価が安いときに自社株買いしているのは◎

株価が高かった2006~2009に株式発行して、株価が安い2010~2013に買い戻すというのは理想的です。三井物産はこのケースに当てはまります。さすが、事業投資を生業としている企業です。

逆に悪いケースは、株価が高いときに自社株買いして、株価が安いときに株式発行することです。

本業は2005年から売上が頭打ち

自社株買いタイミングが良さそうな三井物産ですが、本業は伸び悩んでいます。過去15年間の経営成績を見ると、2002年3月期から2006年3月期までは順調に売上、利益率ともに拡大したあと、2016年3月期までの10年間は売上、利益率ともに横ばいで推移しています。

2005~2007に株式発行したのも、買収による成長で借入金が増えすぎたことに起因していると想像します。おそらくオーガニック成長余地が乏しく、既存事業からのキャッシュフローで買収するか株主還元するかの選択を迫られているはずです。2013年は自社株買いによる還元を選んだものの、2015年は資源価格の下落もあり、本業の収益低下からキャッシュの確保に追われているようです。裏を返せば、買収先の株価も安いチャンスなのかもしれません。

まとめ

三井物産の株価が安いとき=資源価格が安いとき=買収先の価格も安いとき という関係が成り立つとすれば、私が三井物産に期待する経営戦略は、資源価格が高く業績が良いときにキャッシュを貯めて、資源価格が下がったときは自社株買いより買収に資金を使って成長を確保することです。オーガニック成長が乏しい企業が自社株買いに走ると、将来が先細りになってしまうような気がしてしまいます。