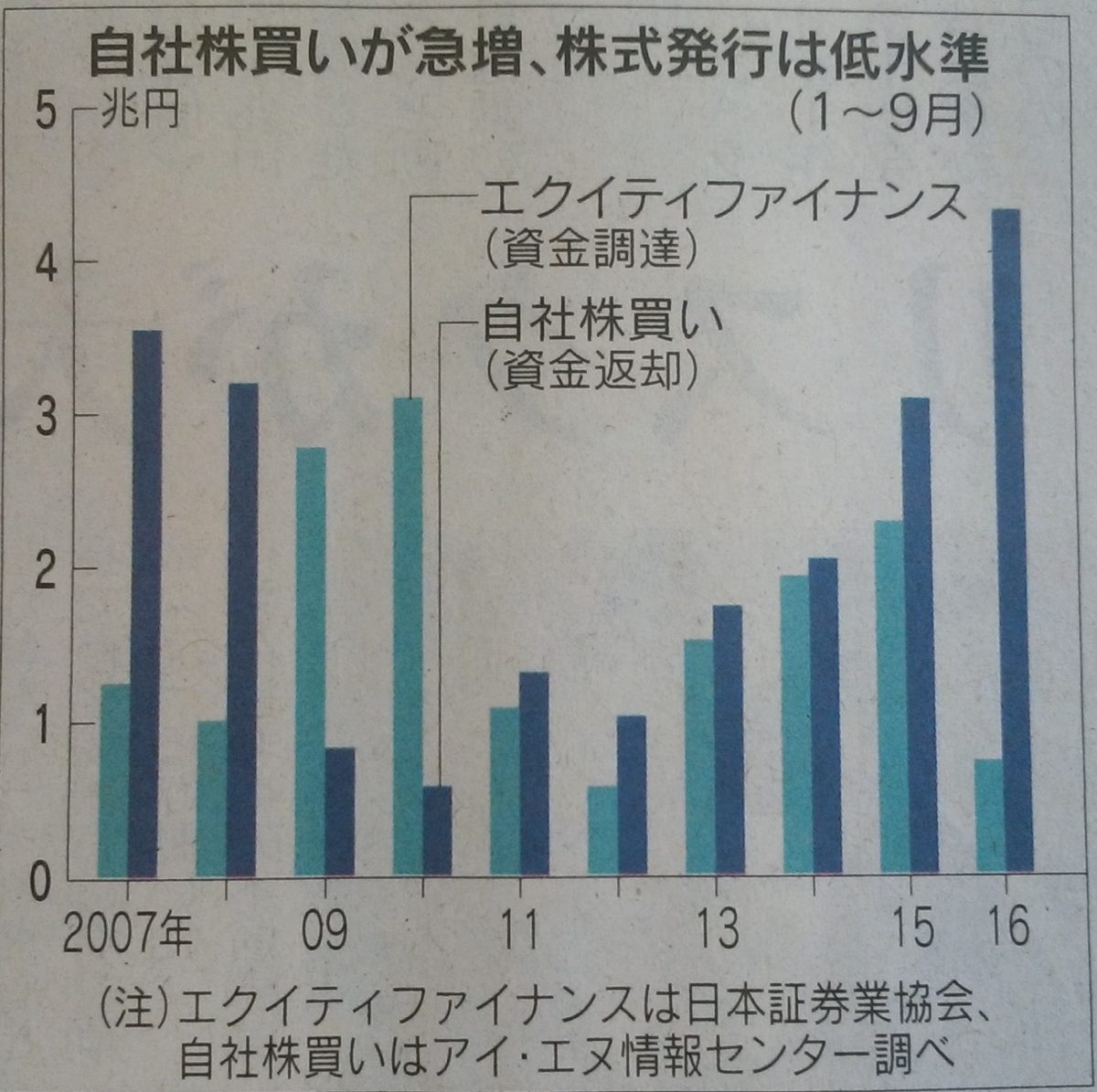

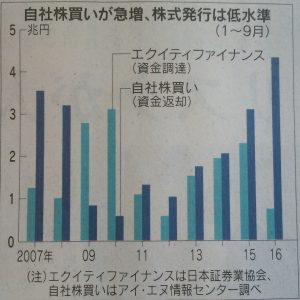

自社株買い金額の過去からの推移

19日の日経新聞に、自社株買いが急増しているという記事がありました。より長期的な自社株買いの推移をみるために、左側に大和証券のレポートからの抜粋ものせました。大和証券の図表は年度単位、右側の日経の図表は1~9月までで集計しているので、たとえば2014を比べても金額が違っています。金額の傾向をつかんでください。

自社株買いは株価が高いときに多い

自社株買いの図表、なんだか日本の株式市場にそっくりではありませんか?そうなんです。日本企業は「業績がよいとき=株価が高いとき」に積極的に自社株買いをして、「業績が悪い=株価が安いとき」に控える傾向があります。理想的な投資行動としては、「業績がよいときは株価も高いので自社株買いをせず内部留保を積み上げ、業績が悪く株価が安いときに自社株買いに動くこと」ですが、そういう企業は少ないのが現実です。

独自の株主還元の考え方は持つ企業は少ない

多くの企業は、特に株主還元において自分の頭で考えることが苦手なようです。たとえば配当性向をなぜ30%にしているのかについて説明を求めると、「日本企業の平均だから」というような回答をよく聞きます。自社株買いについても、「ほかの会社もしているし、うちもしやっとくか」という程度の会社が少なくありません。

自社株買いをしているからと言って、株式が割安だとは限らない

投資家としては、ある企業が自社株買いしているからと言って、ただ真似してその企業の株を買うのは危険だと思います。過去にさかのぼって各企業の自社株買い実績を評価する必要があります。ある企業が自社株買いしているということは、株価が割安な可能性が高く真似する価値があるのか、ただ単に周りに流されて自社株買いしているだけで真似する価値はないのか、しっかりと見極めたいです。