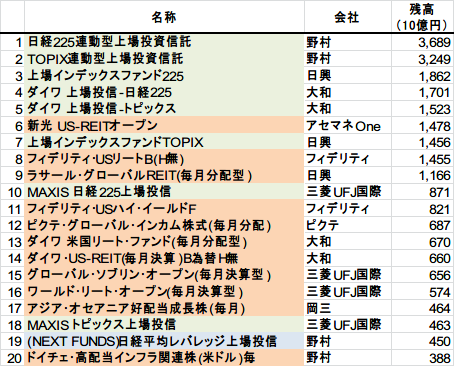

日本で運用残高の多い投資信託はインデックス型と毎月分配型

下の表は、10月31日にモーニングスターによる投資信託の純資産残高ランキングのトップ20です。緑色のインデックス型、オレンジ色の毎月分配型が占めていることが分かります。

毎月分配型投資信託とは何か?

毎月分配型投資信託とは文字通り、毎月分配金を支払うように設計された投資信託です。定期的な収入があるように見えるので、特にリタイヤした年金受給者の方に人気が高いようです。

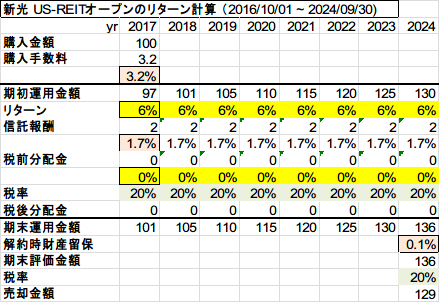

新光US-REITオープンの投資損益をシミュレーションしてみます

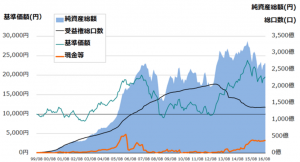

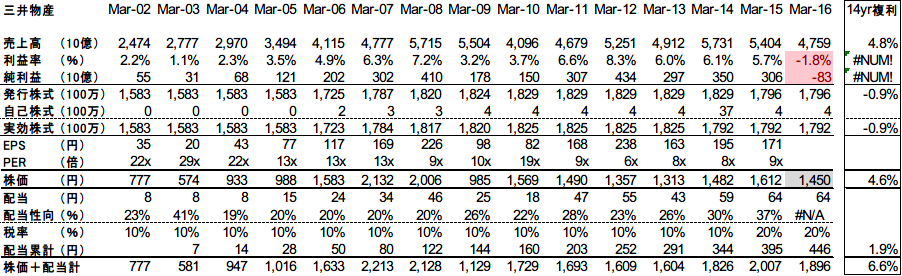

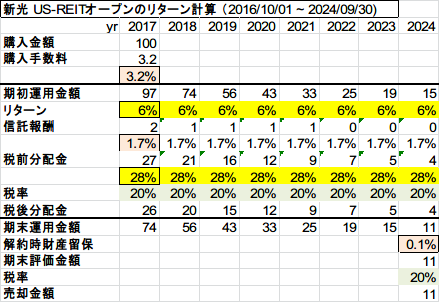

毎月分配型投信で最も人気のある(=一番純資産残高が大きい)、新光US-REITオープンの投資損益をシミュレーションしてみます。まず、ファンドの基礎データは以下の通りです。

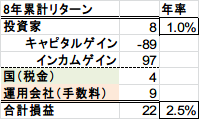

2016年10月1日から償還日である2024年9月30日まで8年間投資すると仮定します。年間運用利回り6%、分配金利回り28%が続くと仮定すると以下のようになります。投資家には8年で累計8のリターン(年率1.0%)しか返ってきません。分配金として100のうち97が支払われて一見安定的な配当がなされているように見えますが、実は自分自身が投資した資金を分割して返してもらっているのが実態です。

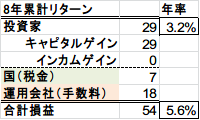

投資家が全リスクを背負いながら、無リスクの国と運用会社がリターンの50%以上を獲得

投資家と国(税金)、運用会社(手数料)という3者の収入を比べてみると、22あるリターンのうち、国と運用会社が合計13とリターンの50%以上を獲得しています。投資家が全リスクを背負いながら、リスクを取らない国と運用会社がリターンの50%以上を獲得しているのです。これはひどい状況だと思います。

分配金をやめるとどうなる?

上と同じシナリオで比べてみると、投資家のリターンは年率1.0%から3.2%へ大幅に上昇。分配金でもらっていた金額が税前で複利効果で増やすことができることが大きいです。さらに、国(税金)のリターンも4→7、運用会社(手数料)のリターンも9→18へと増えます。なんと、分配金を止めると関係者全員の収入がアップするのです!

関係者全員が得をする分配金廃止をなぜできないのか?

分配金を廃止すると、関係者全員が得をすることから利害が一致しているように見えます。しかし、現実には毎月分配型投信に人気があるのはなぜなのでしょうか?それはおそらく、毎月分配型が人気があるからでしょう。長期的には投資家のリターンを悪化させるような設計になっている毎月分配型投信を、投資家自身が選んで買ってしまい、運用会社としては売れる商品を提供し続けてしまうのでしょう。

まとめ

みてきたように、毎月分配型投信は投資家のリターンを著しく低下させます。全リスクを背負いながら、国や運用会社に奉仕しようという精神を持っている方以外は、全く魅力のない商品です。残念なのは、金融商品の基本的なリターン構造を理解できず、『毎月お小遣いが手に入るような』目先の感覚で大切な自己資金の投資を決定してしまう、日本人個人投資家の金融知識の低さです。読者のみなさんは、大丈夫ですよね?